Märkte trotzen stärkeren negativen Einflussgrössen

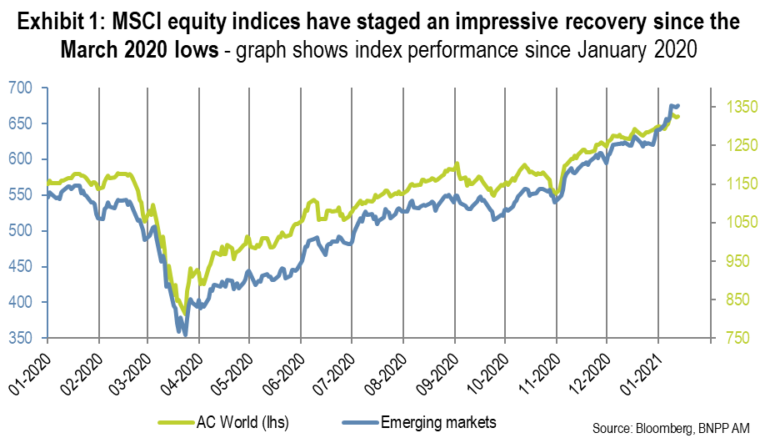

Nach der Erholung zum Jahresende pausieren die Bewertungen riskanter Anlagen jetzt aufgrund verschiedener negativer Einflussgrössen. Zwar dürften die umfangreiche Liquidität der Zentralbanken und – in den USA – die Aussichten auf weiteren fiskalischen Stimulus die Bewertungen weiterhin stützen, aber beim kurzfristigen Ausblick ist Vorsicht angebracht.

Weitere Erkenntnisse für die schnelle Ausbreitung der COVID-19-Pandemie während der Feiertage und das Auftreten neuer Varianten des Virus veranlassen die Behörden nach wie vor dazu, neue, strenge Lockdowns zu verhängen. In Europa verlängerte die Regierung der Niederlande den Lockdown im Land um drei Wochen, und Bundeskanzlerin Angela Merkel warnte, dass die strengen Massnahmen in ihrem Land noch weitere acht bis zehn Wochen dauern könnten. Auch Frankreich bewegt sich auf einen strengeren Lockdown zu, während man im Vereinigten Königreich über die Notwendigkeit noch drastischerer Massnahmen diskutiert. In Asien sind die Auswirkungen des Virus immer noch zu spüren. Japan hat in und um Tokio einen «erleichterten» Notstand ausgerufen. Es wird nun erwartet, dass diese erneuten Beschränkungen, die auf Bedenken hinsichtlich des Drucks auf die Gesundheitssysteme (insbesondere in Europa und den USA) zurückzuführen sind, die Wirtschaftstätigkeit im ersten Quartal unterdrücken und die erwartete Erholung durch Impfstoffe verzögern.

Andrew Craig, Paribas Asset ManagementAngesichts der besseren Handelsbedingungen dürften Währungen, die bisher hinter der Erholung zurückblieben, sowie zyklische und hochrentierliche Schwellenmarktwährungen eine Outperformance erzielen.

Die Impfkampagnen gingen bisher nur schleppend voran; in den USA wurden die für Ende 2020 gesetzten Ziele nicht erreicht, und in Europa sind gerade erst Fortschritte im Hinblick auf die ehrgeizigen Ziele bei den Impfungen zu verzeichnen. Während sich der Rhythmus der Impfungen weiter beschleunigen dürfte, bleiben die Risiken hoch. Unter anderem befürchtet man Ineffizienz gegen neue Mutationen des Virus, und das Misstrauen der Bevölkerung, durch das sich die Impfkampagnen verlangsamen, fällt ebenfalls ins Gewicht.

Die Märkte sehen über die Politik hinweg

In den USA hat der Kongress dem von den Demokraten eingeleiteten Amtsenthebungsverfahren zugestimmt, um Donald Trump für die gewalttätigen Auseinandersetzungen der letzten Woche im Kapitol zur Rechenschaft zu ziehen. Es ist allerdings damit zu rechnen, dass die Märkte weiterhin über die politische Unruhe hinwegsehen werden. Ihr Schwerpunkt liegt vielmehr auf der anhaltenden Unterstützung durch den bereits existierenden fiskalischen und geldpolitischen Stimulus, extrem niedrigen Zinsen und der Verteilung der Impfstoffe. Auf längere Sicht werden die Aktienmärkte durch Aussichten auf eine aufgestaute Nachfrage in nie dagewesenem Umfang im Zusammenhang mit der Rückkehr zu einem normalen Lebensstil gestützt.

Der Sieg der Demokraten in den Senats-Stichwahlen in Georgia letzte Woche führte dazu, dass man in den USA jetzt verstärkt mit fiskalischem Stimulus rechnet. Wir gehen davon aus, dass 2021 weitere fiskalische Stützmassnahmen im Wert von rund 1 Billion US-Dollar verabschiedet werden, unter anderem Stimulusschecks in Höhe von 350 Mrd. US-Dollar. Durch diese Massnahmen könnte das jährliche US-Wachstum 2021 mehr als 4 Prozent erreichen.

Reflation Trade bleibt aktuell

Der Reflation Trade bewirkte einen Ausverkauf der US Treasuries und sorgte dafür, dass in den USA die Zehnjahres-Breakeven-Inflationsrate mehr als 2 Prozent erreichte, was zu einer Versteilerung der globalen Anleihekurven führte. Auch Basiseffekte dürften die Inflation in die Höhe treiben, aber die Chancen, dass die Federal Reserve ihre Anleihekäufe vor 2023 reduziert, sind gering. Führende Fed-Mitglieder wiederholten, dass die entgegenkommende Haltung beibehalten werden sollte, bis sowohl bei der Inflation als auch am Arbeitsmarkt deutliche Fortschritte zu verzeichnen sind.

Bewertungen werden auf die Probe gestellt

Vor dem aktuellen Hintergrund wird die Fundiertheit der Aktien-Bewertungen auf die Probe gestellt. Angesichts der Aussichten auf eine Zunahme von Wachstum und Inflation sehen wir Spielraum für eine weitere Rotation hin zu Substanzwerten. Die Risikoaufschläge der US-Aktien, die unter ihre 15-Jahres-Durchschnitte gefallen sind, könnten jetzt – besonders bei den Wachstumswerten – weiteren Gewinnen im Wege stehen. Das kommt noch zu möglichen Steuererhöhungen und neuen Bestimmungen durch die von den Demokraten geführte Regierung hinzu. Die durch die Impfstoffe bewirkte Erholung, besonders in der zweiten Hälfte dieses Jahres, könnte die Gewinnerwartungen der Analysten für 2021 allerdings noch weiter in die Höhe treiben. Wie bei den Aktien war auch der Wert der Renditeabstände durch die Rally zum Jahresende stark gestiegen. Die Fundamentaldaten dürften eine weitere, begrenzte Verengung der Renditeabstände unterstützen; die Ausfallraten betrugen zu Beginn dieses Quartals in den USA bzw. Europa jeweils 7 bzw. 6 Prozent. Die geldpolitische Expansion der internationalen Zentralbanken und die Tatsache, dass die Realrenditen in den USA deutlich im negativen Bereich bleiben, stützen nach wie vor den Goldpreis. Indem die Fed ihre entgegenkommende Haltung bestätigt, schafft sie die Voraussetzungen für ein Anhalten der Abschwächung des US-Dollars im Laufe des Jahres.

Angesichts der besseren Handelsbedingungen dürften Währungen, die bisher hinter der Erholung zurückblieben, sowie zyklische und hochrentierliche Schwellenmarktwährungen eine Outperformance erzielen. Die günstigen finanziellen Bedingungen sowie die Einführung preisgünstigerer COVID-19-Impfstoffe mit weniger komplizierter Logistik könnten den Schwellenländern weiterhin zugute kommen. Das grösste Risiko ist jetzt, dass sich die jüngste COVID-19-Welle als schwerer als erwartet erweisen könnte, was zu einem längeren Abschwung und stärkerem Druck auf die Fundamentaldaten der Unternehmen führen dürfte.