Europas Weg aus der russischen Energieabhängigkeit

Die globale Energielandschaft hat begonnen, sich von fossilen und CO2-reichen Brennstoffen auf erneuerbare Energien umzustellen. Dieser Trend ist bereits seit einigen Jahren in vollem Gange.

Im Jahr 2019 machten fossile Brennstoffe als Energiequelle insgesamt 84,3% des gesamten weltweiten Energieverbrauchs aus, wobei Öl und Kohle 33,1% bzw. 27% ausmachten, während erneuerbare Energien nur 11,4% und Kernenergie 4,3% beitrugen. Nach den Prognosen des genannten Politikszenarios wird sich der Anteil der erneuerbaren Energien und der Kernenergie bis 2050 mehr als verdoppeln und auf insgesamt 33,5% ansteigen, während die restlichen 66,5% auf fossile Brennstoffe und 17% auf Kohle entfallen werden. Auf kürzere Sicht hat sich dieser globale Energiewandel in letzter Zeit beschleunigt. Immer mehr Länder verpflichten sich zu langfristigen Zielen im Bereich der erneuerbaren Energien als Folge der Politik Russlands, das Energie als wirtschaftliche Waffe einsetzt. Ein Paradebeispiel für diese Beschleunigung ist das Ziel der Europäischen Union, die russische Energieabhängigkeit bis Ende 2022 auf ein Drittel des derzeitigen Niveaus zu senken und diese Abhängigkeit bis 2027 zu beenden. Die EU will dies erreichen, indem sie die LNG-Importe aus anderen Ländern erhöht, die Energieeinsparungen beschleunigt, Kohlekraftwerke wieder in Betrieb nimmt und die Laufzeiten von Kernkraftwerken verlängert.

Jordy Hermanns, Portfolio Manager, Aegon Asset ManagementSchätzungen aus dem Jahr 2021 zeigen, dass Russland über 108 Milliarden Barrel Ölreserven verfügt, was etwa 6% der gesamten Weltölreserven ausmacht, während das Land über 1’320 Billionen m3 an nachgewiesenen Gasreserven verfügt, was etwa 20% der weltweiten Erdgasreserven ausmacht.

Konflikt zwischen Russland und der Ukraine

Der Einmarsch Russlands in die Ukraine im Februar 2022 schockierte die Welt. Die USA und Europa reagierten mit Wirtschaftssanktionen. Die Preise vieler Rohstoffe stiegen exponentiell an, geschürt durch die weltweite Furcht, in einem ausgedehnten Krieg nicht in der Lage zu sein, die benötigten Rohstoffe zu sichern. Am stärksten waren die Auswirkungen bei den Energierohstoffen, da Russland ein globaler Riese im Bereich der fossilen Brennstoffe ist. Um die Auswirkungen dieser Ereignisse auf den Energierohstoffsektor vollständig zu erfassen, müssen wir den Anteil Russlands an der weltweiten Produktion der wichtigsten Energierohstoffe und seinen Anteil an den Ausfuhren betrachten. Russland ist der zweitgrösste Produzent von Erdöl und Erdgas mit 12,4% bzw. 18% (die USA sind bei beiden der grösste Produzent). Schätzungen aus dem Jahr 2021 zeigen, dass Russland über 108 Milliarden Barrel Ölreserven verfügt, was etwa 6% der gesamten Weltölreserven ausmacht, während das Land über 1’320 Billionen m3 an nachgewiesenen Gasreserven verfügt, was etwa 20% der weltweiten Erdgasreserven ausmacht.

Die europäische Abhängigkeit von russischem Gas

Im Jahr 2019 lag die Energieabhängigkeit der EU bei 61%, was bedeutet, dass etwa 60% des gesamten Energiebedarfs der EU durch Importe gedeckt wurden. Im Jahr 2019 importierte die EU 27% ihres Rohöls und 41% ihres Erdgases aus Russland, das damit der grösste externe Lieferant von Rohöl und Erdgas für die EU war. Im Vergleich dazu kamen die zweithöchsten Rohölimporte mit rund 9% aus dem Irak, und die zweithöchsten Erdgasimporte kamen mit 16% aus Norwegen.

Die Erdgasknappheit und die Reaktion der EU

Die Gesamtgasnachfrage in Europa betrug rund 480 Mrd. Kubikmeter, wovon Russland vor 2019 etwa 160 bis 170 Mrd. Kubikmeter lieferte. Als Russland in Vorbereitung auf seine Invasion die Lieferungen reduzierte, wurde es auf den europäischen Gasmärkten enger, was zu höheren LNG-Importen führte. Der Umfang des verfügbaren LNG ist jedoch begrenzt, so dass es nicht möglich ist, ausreichende Mengen zu beziehen, um die russischen Einfuhren vollständig zu ersetzen. Auch andere Exporteure wie Norwegen haben keine oder nur sehr begrenzte Kapazitätsreserven. Nur die Niederlande verfügen über freie Kapazitäten in ihrem Groningen-Feld. Die Niederlande produzierten 2019 noch 40 Mrd. Kubikmeter, doch diese Menge ist aufgrund der beabsichtigten Schliessung dieses Gasfeldes rückläufig. Wenn die russischen Gasimporte vollständig eingestellt würden, hätte Europa 40 Mrd. Kubikmeter (oder 10%) weniger Gas zur Verfügung, was sich bis 2023 auf einen Verlust von 111 Mrd. Kubikmeter (23%) erhöhen würde. Es wurden mehrere Massnahmen ergriffen, um die Gasnachfrage zu senken. Dazu gehören die Abschaltung von Kohlekraftwerken und die Verlängerung der Laufzeit von Kernkraftwerken. Diese Massnahmen dürften die Gasnachfrage um jeweils 10 Mrd. Kubikmeter verringern. Auch die beschleunigte Installation von Wind- und Solarprojekten wird dazu beitragen, die Gasnachfrage im Elektrizitätssektor zu senken. Kurzfristig werden diese Massnahmen jedoch aufgrund ihrer langen Bauzeiten nur eine marginale Wirkung haben.

Jordy HermannsIm Jahr 2019 importierte die EU 27% ihres Rohöls und 41% ihres Erdgases aus Russland, das damit der grösste externe Lieferant von Rohöl und Erdgas für die EU war.

Diese Massnahmen reichen jedoch noch nicht aus, um russisches Gas zu ersetzen. Daher muss ein erheblicher Teil durch eine Verringerung der Nachfrage erreicht werden, vorzugsweise durch Energieeffizienzmassnahmen wie die Verbesserung der Gebäudedämmung oder die Senkung der Heiztemperaturen. Einige Prognosen gehen davon aus, dass dadurch weitere 25 Mrd. Kubikmeter eingespart werden könnten. Ein vollständiger Stopp der russischen Importe würde jedoch bedeuten, dass Europa zusätzlich zu diesen bereits recht anspruchsvollen Zielen die Nachfrage um weitere 38 Mrd. Kubikmeter oder 8% senken müsste. Daher sind in diesem Szenario wahrscheinlich hohe Gaspreise erforderlich, um eine weitere Reduzierung der Nachfrage zu bewirken. Ein Teil dieser Nachfragereduzierung findet bereits statt, da einige energieintensive Tätigkeiten unwirtschaftlich geworden sind. Die ersten Anzeichen für einen Nachfragerückgang sind bereits sichtbar. Der Gasverbrauch war in diesem Sommer um etwa 11% niedriger als in früheren Sommern. Mehrere energieintensive Unternehmen haben bereits ihren Betrieb eingestellt, z.B. Zinkhütten und Düngemittelfabriken. Es ist schwer, die genauen wirtschaftlichen Auswirkungen dieser Schliessungen abzuschätzen, aber sie dürften erheblich sein.

Gasvorräte bauen sich auf

In der Zeit vor dem Einmarsch Russlands in die Ukraine lagen die europäischen Erdgasvorräte unter ihrem Fünfjahresdurchschnitt. Angesichts der Befürchtungen, dass die russischen Gasimporte zum Erliegen kommen könnten, schien es eine schwierige Aufgabe zu sein, eine hohe Einspeiserate aufrechtzuerhalten, um sich auf den Winter 2022/2023 vorzubereiten. Der Europäischen Union ist es jedoch in bewundernswerter Weise gelungen, ihre Lagerbestände aufzustocken. Inmitten der russischen Invasion und der Befürchtung eines russischen Gasausfalls ist es Europa gelungen, seine Vorräte aufzustocken und für den kommenden Winter besser gerüstet zu sein als ursprünglich erwartet. Leider reichen die Vorräte allein nicht aus. Europa wird auch einen hohen Preis zahlen müssen, um in den kommenden Jahren genügend LNG zu erhalten.

Die Folge: extreme Energiepreisvolatilität – Nachfragerückgang

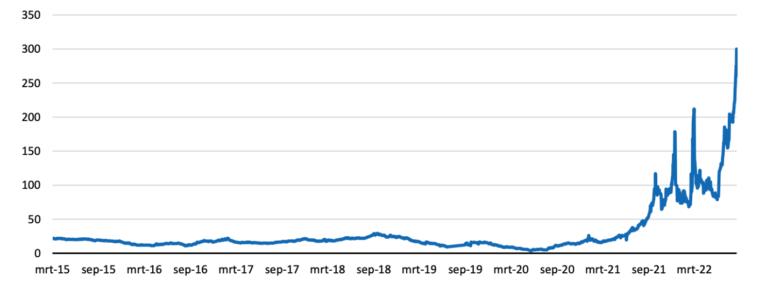

Die Vergeltungsmassnahmen Russlands gegen die von den USA und Europa verhängten Wirtschaftssanktionen haben die europäischen Erdgaspreise in die Höhe schnellen lassen. Analysten schätzten Anfang des Jahres, dass eine vollständige Unterbrechung der russischen Gasimporte eine Nachfragereduzierung erfordern würde, um den Markt wieder ins Gleichgewicht zu bringen, und wiesen darauf hin, dass dies bei einem Preisniveau von 228 EUR/MWh oder darüber geschehen würde. Die nachstehende Abbildung zeigt, dass der Markt die Unterbrechung der russischen Gasimporte nach Europa kurzfristig bereits vollständig eingepreist hat.

Abbildung 1: Erdgaspreis in Europa

Wenn der Konflikt zwischen Russland und der Ukraine anhält, werden die Gaspreise wahrscheinlich erhöht bleiben, um das Risiko einer möglichen Reduzierung der russischen Gaslieferungen einzupreisen. Da die Logistik hinter der Lieferkette für Erdgas nicht sehr flexibel ist, ist die Marktdynamik stärker lokal begrenzt als auf anderen Brennstoffmärkten, z.B. dem Ölmarkt. Dies zeigt sich deutlich in regionalen Preisunterschieden. Die US-Erdgaspreise, die am Henry Hub gehandelt werden, sind etwa zehnmal billiger als ihr europäisches Pendant.

Negative wirtschaftliche Auswirkungen

Selbst bei ausreichender Gasversorgung gehen wir in unserem Basisszenario von einer leichten Rezession in der Eurozone aus. Die Gaspreise sind sehr hoch und werden voraussichtlich auch in den kommenden Monaten hoch bleiben. Dies hat mehrere negative wirtschaftliche Auswirkungen. Die Kaufkraft der Verbraucher wird durch die hohen Energierechnungen geschwächt. In den vergangenen Monaten konnten die Verbraucher die Ausgaben durch Ersparnisse decken, aber das ist jetzt nicht mehr möglich. Die Regierungen versuchen, die Kaufkraft auf verschiedene Weise wiederherzustellen, durch Preisobergrenzen, Subventionen und niedrigere Steuern, aber das reicht nicht aus. Insgesamt sind die Verbraucher davon betroffen und werden wahrscheinlich ihren Konsum einschränken. Dies hat negative wirtschaftliche Auswirkungen in der zweiten Jahreshälfte 2022 und Anfang 2023. Sollte es im Winter tatsächlich zu einer Gasknappheit kommen – was in unserem Basisszenario nicht der Fall ist –, werden die Industrieunternehmen ihre Produktion drosseln oder ganz einstellen müssen. Mehrere Studien haben gezeigt, dass die Wirtschaft der Eurozone in eine tiefe Rezession geraten würde.

Ein neues Gleichgewicht

Langfristig wird sich der Trend zu einem geringeren Verbrauch und einer sinkenden Nachfrage nach fossilen Brennstoffen beschleunigen, da erneuerbare Energien zu einer kostengünstigen Energiequelle geworden sind, insbesondere im Vergleich zu den aktuellen Energiepreisen. Allerdings sind die Investitionen und der Umfang der Umstellung sehr gross, und die fossilen Brennstoffe werden weiterhin den Grenzpreis für die Energiesysteme bestimmen. Der Einmarsch Russlands in der Ukraine hat eindeutige Auswirkungen auf die europäischen Pläne zur Energiewende, wie die Zusage Europas zeigt, seine Abhängigkeit von russischen fossilen Brennstoffen zu verringern. Dies geschieht durch Investitionen in erneuerbare Energien, Kohlekraft und die Verlängerung der Lebensdauer von Kernkraftwerken. Der Teil der Anpassung, der auf Gas entfällt, muss jedoch durch eine geringere Nachfrage erreicht werden, da es derzeit keine ausreichenden Alternativen gibt. Da davon auszugehen ist, dass Russland Europa als Gasexportziel verlieren wird, besteht seine beste Finanzstrategie darin, die europäischen Gasmärkte sehr angespannt zu halten, um in den kommenden Jahren so viele Einnahmen wie möglich zu erzielen. Wir gehen daher davon aus, dass die Gasströme aus Russland in den kommenden Jahren niedrig und volatil bleiben werden.

Kurzfristig ist Europa trotz des Anstiegs der LNG-Importe immer noch mit einem potenziellen Ausfall der Erdgasversorgung konfrontiert, falls die russischen Importe ausbleiben sollten. Infolgedessen stiegen die Energiepreise in Europa exponentiell an, um die notwendige Reduzierung der Nachfrage zur Anpassung an das Angebot einzupreisen. Dies ist mit sehr hohen wirtschaftlichen Kosten verbunden, die zu einem erheblichen Rückgang der Verbraucherausgaben und der Unternehmensgewinne führen. Langfristig erwarten wir, dass die Gaspreise auf ein niedrigeres Gleichgewicht zurückgehen werden, wenn mehr LNG-Kapazitäten zur Verfügung stehen und die Auswirkungen der Energiewende deutlicher werden. Die Energiewende wird das Marktgleichgewicht auf dem Weg zu einem neuen nachhaltigen Gleichgewicht der globalen Energieversorgung ständig verschieben.