Zeichnet sich ein Ende des Bullenmarktes ab?

Im dritten Quartal sind die meisten westlichen Volkswirtschaften schwächer gewachsen. In den Schwellenländern und China begann die konjunkturelle Abschwächung schon früher. Bedeutet dies das Ende des Bullenmarktes?

Wie oft in der Vergangenheit war der September ein anspruchsvoller Monat für die Investoren. Sowohl die globalen Aktien- als auch die Anleihenmärkte haben deutliche Verluste hinnehmen müssen. Dies galt auch für viele andere Anlageklassen. Die Ausnahme bildeten dabei die Rohstoffe, welche im Schlepptau steigender Energiepreise stark zulegten. Dies gilt auch für die Preise der Energieaktien.

Globale Konjunkturdynamik beginnt nachzulassen

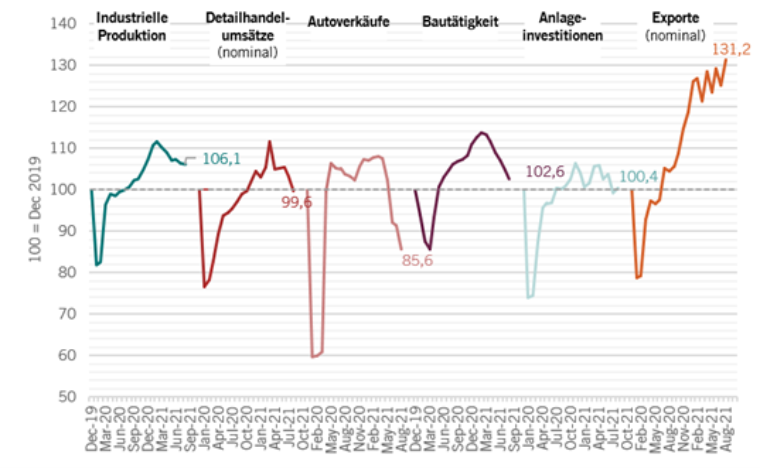

Nach einem fulminanten zweiten Quartal zeigt die globale Konjunktur Zeichen nachlassender Dynamik. So haben wichtige vorlaufende Indikatoren, wie die globalen Manufacturing Surveys, in den letzten Monaten vom hohen Niveau ausgehend eine Korrektur erfahren. Es sieht zunehmend danach aus, als ob mit Ausnahme der Eurozone die meisten westlichen Volkswirtschaften im dritten Quartal des Jahres schwächer gewachsen sind als im Vorquartal. In China und in vielen Schwellenländern begann die konjunkturelle Abschwächung schon früher. Grafik 1 zeigt eine Reihe von wichtigen Konjunkturindikatoren. Mit Ausnahme der dank der starken Auslandsnachfrage steigenden

Anastassios Frangulidis, Chefstratege Pictet Asset ManagementEs sieht zunehmend danach aus, als ob mit Ausnahme der Eurozone die meisten westlichen Volkswirtschaften im dritten Quartal des Jahres schwächer gewachsen sind als im Vorquartal.

Exporttätigkeit befinden sich die meisten Indikatoren auf einem sinkenden Trend. Ganz offensichtlich hat die chinesische Zentralbank in diesem Jahr ihre Geldpolitik zu restriktiv ausgestaltet, in dem sie die Liquiditätszufuhr massiv reduzierte und hohe Realzinsen erlaubte. Nun sollten wir davon ausgehen, dass diese Politik in nächster Zeit revidiert wird. Damit wird China einmal mehr eine andere Geldpolitik als die USA betreiben. Während in den USA im nächsten Jahr das Verlassen der sehr expansiven Geldpolitik beginnt und es zu einem «Tapering» kommt, wird China den «Easing»-Prozess einleiten. Für die globalen Märkte wird entscheidend sein, welche Notenbank die neue Ausrichtung konsequenter verfolgen wird.

Ein weiterer Grund für eine Änderung der chinesischen Wirtschaftspolitik sind die aktuellen Ereignisse rund um Evergrande. Die Verbindlichkeiten dieses Unternehmens betragen 300 Milliarden USD, was 2.7% der Verbindlichkeiten der Unternehmen im chinesischen Immobiliensektor beträgt. Davon sind etwa 50 Milliarden US-Dollar Bankkrediten und 30 Milliarden ausstehende Anleihen. Diese Beträge mögen zwar im Vergleich zu sämtlichen ausstehenden Bankkrediten bzw. Anleihen in China nicht hoch sein, sie zeigen aber, dass die zunehmende Unternehmensverschuldung zu einem bedeutenden Risiko für die chinesischen Behörden geworden ist. Diese wollen einen weiteren starken Verschuldungsanstieg vermeiden, ohne die Konjunktur übermässig zu bremsen.

Grafik 2 zeigt, dass die chinesische Unternehmensverschuldung nach einem markanten Anstieg zwischen 2009 und 2016 Zeichen der Stabilisierung auf hohem Niveau zeigt. Nicht nur im Vergleich zum Bruttoinlandsprodukt Chinas, aber auch im Vergleich zu anderen Industrie- und Schwellenländern. Es ist allerdings auch wichtig zu erwähnen, dass die Staats- und Haushaltverschuldung in China vergleichsweise tief ist.

Bullenmarkt noch nicht zu Ende

Die Zeichen nachlassender Wachstumsdynamik im Zusammenhang mit den höheren Energiekosten und dem bevorstehenden «Tapering» in den USA haben das Umfeld für die Aktienmärkte anspruchsvoller gemacht. Solange allerdings die Realzinsen tief bleiben und die globale Konjunkturerholung, wenn auch mit weniger Dynamik, anhält, ist der Bullmarkt noch nicht zu Ende. Die aktuelle Korrektur ist zwar fortgeschritten, aber noch nicht abgeschlossen. Wir sind aktuell bei Aktien neutral gewichtet, stark untergewichtet bei den Obligationen – insbesondere bei den Schweizer Obligationen – dagegen sind wir weiterhin in chinesischen Anleihen übergewichtet, während die Liquidität und die Alternativen Anlagen übergewichtet sind.