Aktienausblick: Vorsicht vor dem Selbsterfüllungs-Optimismus

Kaum ein Investor, der 2022 von der schlechten Performance der Anlageklassen betroffen war, hätte die dynamische Startphase der globalen Aktienmärkte 2023 vorhersehen können. Aktienmärkte verzeichneten weltweit bis Juni 2023 beeindruckende Zuwächse, die von mittleren einstelligen Prozentsätzen bis zu über 30% reichten.

Die Spitzenreiter fanden sich hauptsächlich in der Technologiebranche. Getrieben durch das explosive Interesse an KI, hat sich die Rallye sukzessive ausgeweitet. Dies galt insbesondere für die USA, wo bis auf vier Sektoren alle des S&P 500 Index positive Renditen im ersten Halbjahr erzielten. Untermauert wurde diese Entwicklung durch eine gemässigte Inflation, eine weniger aggressive US-Geldpolitik, Zeichen wirtschaftlicher Resilienz und weniger negative Unternehmensgewinne als erwartet.

Saira Malik, Chief Investment Officer, NuveenFür das Downside-Management in einem Portfolio legen wir weiterhin den Schwerpunkt auf Dividendenwachstumsaktien.

Negativer Gewinnwachstumstrend trotz überflügelter Prognosen

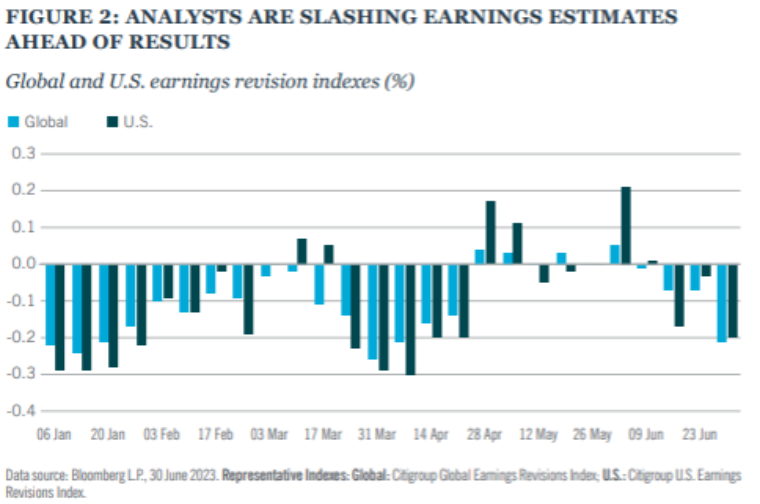

Obwohl das Gewinnwachstum der S&P 500-Unternehmen die Konsensprognosen übertraf, war es im ersten Quartal insgesamt negativ (-2,2%). Auch für das zweite Quartal zeichnet sich für den Index ein Gewinnrückgang von -7,2% ab. Damit würde sich die Gewinnrezession über drei aufeinanderfolgende Quartale erstrecken und den grössten Rückgang seit dem zweiten Quartal 2020 (-31,6%) markieren. Die Unterschiede zwischen den einzelnen Sektoren sind seit den Covid-Konjunkturabschwächungen vor drei Jahren ein bekanntes Thema. Dabei sind die Gewinnwachstumsprognosen (Grafik 1) für den zyklischen Konsumgütersektor am höchsten (+27,0%) und für den Energiesektor angesichts der sinkenden Ölpreise am niedrigsten (-48,4%).

Überlegungen zum Portfolio: Vorsicht vor dem Selbsterfüllungs-Optimismus

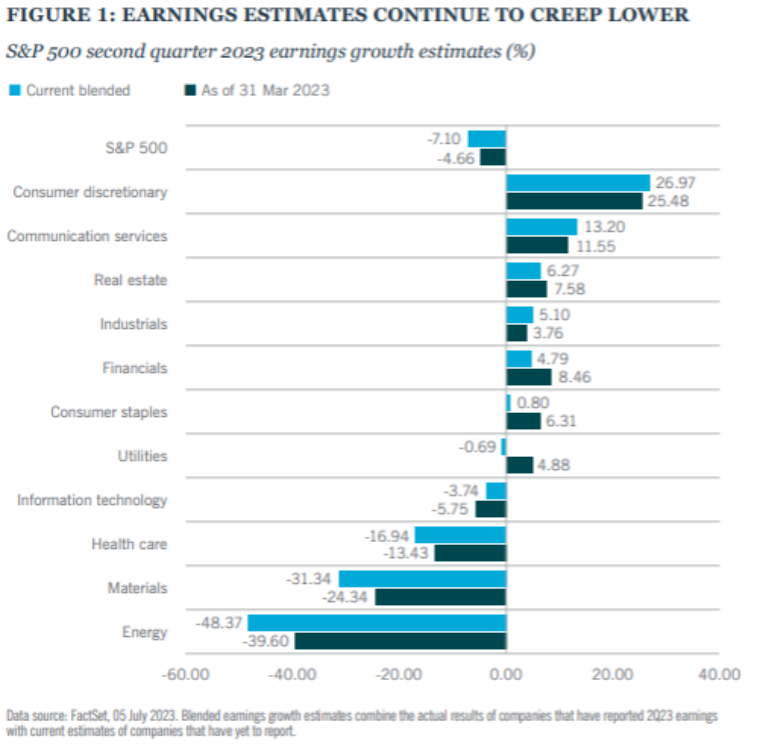

Da die Analysten in den letzten Wochen ihre Gewinnschätzungen für das zweite Quartal gesenkt haben (Grafik 2), könnte es den Unternehmen wieder leichter fallen, unerwartet gute Ergebnisse zu erzielen. Wir sind vorsichtig in Bezug auf den sich selbst erfüllenden Optimismus, der durch diese gesenkten Erwartungen ausgelöst wird. Wir versuchen, die Aktienallokationen auszubalancieren. Unser Fokus liegt auf Marktbereichen, in denen wir das Beta erhöhen wollen, und solchen, die Abwärtsschutz bieten. Zudem sind wir uns der gemischten US-Wirtschaftsdaten und der Möglichkeit von zwei weiteren Zinserhöhungen in diesem Jahr bewusst.

Aus der Beta-Perspektive bevorzugen wir Aktien der Schwellenländer (EM) und in den USA börsennotierte Immobilien-Investmentgesellschaften (REITs).

- Innerhalb der Schwellenländer halten wir Brasilien und Mexiko für attraktiv. In beiden Ländern sind die nominalen und realen Zinssätze derzeit hoch, und die Inflation geht zurück. Die brasilianische Zentralbank hat kürzlich angedeutet, dass sie bereits im August die Zinsen senkte – ein möglicher Katalysator für weitere Kursgewinne bei brasilianischen Aktien.

- Öffentliche US-REITs werden mit einem relativ grossen Abschlag zum Nettoinventarwert gehandelt: -16% auf gleichgewichteter Basis und -6% auf marktgewichteter Basis, verglichen mit langfristigen Durchschnittswerten von -1% bzw. 6% (Quelle: Green Street, 30. Juni 2023). Darüber hinaus ist das Ertragswachstum von REITs weniger zyklisch als das des breiteren Aktienmarktes. Das ist auf langfristige Mietverträge mit festen oder an den Verbraucherpreisindex gebundenen Preisaufschlägen zurückzuführen. Und schliesslich stützen die starken Fundamentaldaten die künftigen Dividenden. Der REIT-Dividendendeckungsgradliegt laut Green Street bei 150%, gegenüber etwa 120% vor der Pandemie.

Für das Downside-Management in einem Portfolio legen wir weiterhin den Schwerpunkt auf Dividendenwachstumsaktien. Diese Unternehmen bieten überzeugende relative Renditen, sind in der Regel von höherer Qualität und haben zudem die Möglichkeit, Barmittel in ihre Geschäfte zu reinvestieren. Nach Angaben von S&P haben bisher mehr als 180 S&P 500-Unternehmen eine Dividendenerhöhung für 2023 angekündigt. Eine starke Dividendenaktivität angesichts des Kostendrucks kann ein Zeichen für das Vertrauen eines Unternehmens in seine Geschäftsaussichten sein.