Wenn Finanzminister nervös werden

Die Zinsen für Kredite sind deutlich gestiegen. Das merken nicht nur Immobilienbesitzer oder Unternehmer. Auch bei den Staatsfinanzen sind die Auswirkungen gravierend.

Eigentlich ist Inflation ein Segen für den Staatshaushalt und trägt zur Reduzierung der Staatsschuldenquote bei. Steigende Preise und höhere Löhne sorgen für sprudelnde Steuereinnahmen. Sie verleihen dem Bruttoinlandsprodukt (BIP) einen zusätzlichen (nominalen) Schub, der die Staatsschulden im Verhältnis zur Wirtschaftsleistung senkt. Auf diese Weise haben es hochverschuldete Staaten in der Vergangenheit oft geschafft, besorgniserregende Schuldenquoten auf tragbare Niveaus zu reduzieren. Dazu müssen die Zinsen aber unter der Inflationsrate bleiben (negativer Realzins), damit die zusätzliche Zinslast die Inflationsgewinne nicht aufzehrt. Dies führt zu einem Interessenskonflikt zwischen Inflationsbekämpfung und Finanzmarktstabilität. Während ein negativer Realzins für die Solvenz hochverschuldeter Staaten überlebenswichtig ist, müssen die Notenbanken zur Bekämpfung der Inflation den Zins über die Inflationsrate heben, um die Wirtschaft abzukühlen.

Hohe Zinsen? Da war doch mal was …

Wenn man das heutige Zinsniveau mit den Zinsen in den siebziger und achtziger Jahren vergleicht, erscheint die Sorge, dass steigende Zinsen die Solvenz von Staaten und damit des gesamten Finanzsystems bedrohen könnten, abwegig. Damals lag die Rendite zehnjähriger US-Staatsanleihen bei durchschnittlich neun Prozent, in der Spitze sogar bei 16 Prozent.

Bert Flossbach, Co-Gründer des Vermögensverwalters Flossbach von StorchStatt auf dem Zinsgipfel befinden wir uns wohl eher am Beginn eines Plateaus. Dessen Länge hängt nicht nur von der Hartnäckigkeit der Inflation ab. Sondern auch von der Resilienz des Finanzsystems gegenüber anhaltend hohen oder weiter steigenden Zinsen.

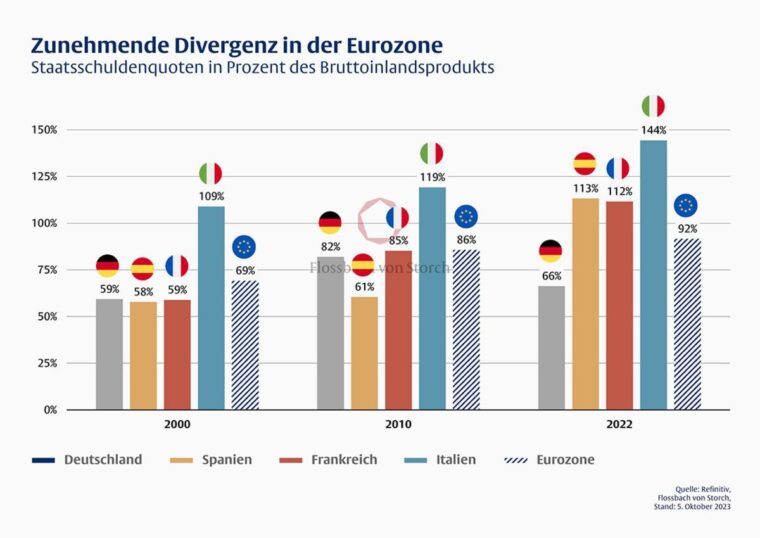

Heute erreicht sie gerade einmal fünf Prozent. Das gleiche gilt für Bundesanleihen mit aktuell rund drei Prozent Rendite gegenüber acht bis zehn Prozent Anfang der achtziger und neunziger Jahre. Allerdings sind die Schuldenniveaus heute sehr viel höher. So betrug die Staatsschuldenquote der USA Anfang der achtziger Jahre lediglich 31 Prozent des Bruttoinlandsprodukts (BIP), heute sind es 122 Prozent. Jedes Prozent Zins belastet den Haushalt also heute viermal mehr als damals. In der Eurozone liegt die Staatsschuldenquote mit durchschnittlich 92 Prozent zwar niedriger als in den USA, allerdings mit grossen und seit der Eurokrise stark gewachsenen Unterschieden zwischen den einzelnen Ländern. Während die Verschuldung Italiens schon seit langem sehr hoch ist, ist sie in Frankreich seit der Finanzkrise von 85 Prozent des BIP auf 112 Prozent und in Spanien sogar von 61 auf 113 Prozent gestiegen (siehe Grafik).

Die zunehmende Divergenz stellt die EZB vor eine enorme Herausforderung, die durch die hohe Verschuldung Italiens noch erschwert wird. Es dauert aber einige Zeit, bis die steigenden Zinsen voll auf die Zinslast der Staaten durchschlagen. Noch sind viele in der Tiefzinsphase begebenen Anleihen mit niedrigen Kupons im Umlauf. Erst wenn diese fällig werden und durch höherverzinsliche Papiere ersetzt werden müssen, steigt die Zinslast deutlich an. Die durchschnittliche Restlaufzeit der italienischen Staatsanleihen beträgt rund sieben Jahre, und die Durchschnittsverzinsung liegt aktuell bei rund drei Prozent, was noch gut zu verkraften ist. Für neuemittierte Staatsanleihen muss Italien je nach Laufzeit heute knapp vier bis etwas mehr als fünf Prozent Zins zahlen.

Die Kosten für Kredite steigen

Bei unverändertem Zinsniveau läge die Durchschnittsverzinsung der ausstehenden Anleihen in circa fünf Jahren bei etwa vier Prozent. Damit würden die Zinsausgaben bei unveränderter Staatsschuldenquote auf 5,8 Prozent des BIP oder knapp 20 Prozent der Zentralstaatseinnahmen steigen, was eine grosse Bürde für den italienischen Staatshaushalt wäre. Die EZB muss also auch die mit ihrer Antiinflationspolitik verbundenen Risiken für die Solvenz der hochverschuldeten Staaten bedenken. Deshalb dürfte sie mit Argusaugen das Renditeniveau in Italien und den Risikoaufschlag im Vergleich zu Bundesanleihen verfolgen, der bei zehnjährigen Staatsanleihen aktuell rund zwei Prozentpunkte beträgt. Eine deutliche Ausweitung der Renditedifferenz wäre ein erstes Warnsignal.

Risiken und Nebenwirkungen

Ernst würde es dann, wenn die Renditen italienischer Staatsanleihen deutlich steigen, während sie bei Bundesanleihen fallen. Dies würde eine Fluchtbewegung in den (vermeintlich) sicheren Bundesanleihehafen signalisieren. Um eine erneute Euro- und Bankenkrise abzuwenden, müsste die EZB eingreifen und italienische Anleihen kaufen. Damit wäre das Primat der Inflationsbekämpfung zu Gunsten der Finanzmarktstabilität geopfert. Der Weg zurück zum Inflationsziel von zwei Prozent dürfte also vor allem in der Eurozone ein steiniger Pfad sein. Baldige Zinssenkungen und deutlich fallende Renditen von Anleihen sind dabei kaum zu erwarten. Statt auf dem Zinsgipfel befinden wir uns wohl eher am Beginn eines Plateaus. Dessen Länge hängt nicht nur von der Hartnäckigkeit der Inflation ab. Sondern auch von der Resilienz des Finanzsystems gegenüber anhaltend hohen oder weiter steigenden Zinsen.