Die EZB-Bilanz schrumpft und keiner merkt’s

Noch in dieser Woche wird die EZB-Bilanz um über sechs Prozent schrumpfen. Der weitere Abbau wird deutlich langsamer erfolgen, mit ungewissen Folgen für die Märkte.

Spätestens seit den enormen Liquiditätsspritzen der Zentralbanken im Rahmen der Finanzkrise 2008 ist es Usus unter Marktbeobachtern, die Bilanzsummen der Zentralbanken mit den Finanzmärkten in Verbindung zu bringen. Legt man etwa über die vergangenen drei Jahre den Kursverlauf des S&P 500 über die Veränderung der Bilanzsumme der Federal Reserve (Fed), deckt sich das recht genau. Inklusive der Markterholung nach dem US-Bankenbeben im März, dem die Fed ja ebenfalls mit Liquiditätshilfen begegnete. Allerdings nur, wenn man die Bilanzsumme dahingehend bereinigt, dass nur noch die Liquiditätsveränderungen aufgrund der Quantitative Easing (QE) Programme berücksichtigt werden. Dann erhält man einen Korrelationskoeffizienten von 0,9, der allerdings noch nichts über die Kausalität der einen für die andere Datenreihe aussagt.

Die Bilanz schrumpft, aber nur dank der TLTROs:

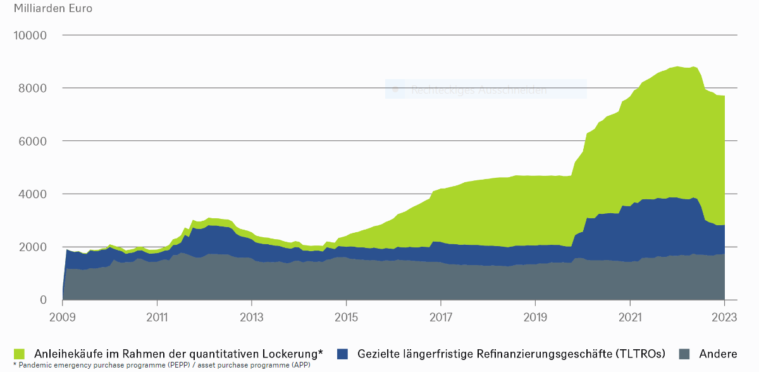

Auch die Bilanzsumme der EZB ist keine homogene Masse. Wie die obenstehende Grafik zeigt, erfolgte die grösste Aufblähung durch die Aufkäufe von Wertpapieren am offenen Markt ab 2015. In erster Linie, um die Finanzierungskosten der Peripheriestaaten im Zaum zu halten. Sie machen bis heute fast zwei Drittel der EZB-Bilanz aus. Das mächtigere Instrument zur Bewältigung unmittelbaren Krisensituationen ist jedoch die Bereitstellung von Liquidität an Geschäftsbanken, damit diese wiederum weiterhin Unternehmen und Haushalte mit Geld und Krediten versorgen können.

DWSNach Fälligkeit einer weiteren grossen Tranche im Juni 2024 werden die TLTROs kaum noch eine Rolle in der EZB-Bilanz spielen. Für die Geschäftsbanken endet damit dann aber auch die Möglichkeit, sich zu gleichen, günstigen Konditionen refinanzieren zu können.

In Europa waren die gängigsten Instrumente hierfür die sogenannten Targeted Longer-Term Refinancing Operations (TLTROs). In der Spitze, im Juni 2021, erreichten sie 2,22 Billionen Euro, zuletzt waren es nur noch die Hälfte; und aller Voraussicht nach dürften es am kommenden Mittwoch, den 28. Juni, noch mal fast eine halbe Billionen Euro weniger sein. Dann laufen die verbliebenden 477 Milliarden Euro aus der bisher grössten TLTRO-Tranche aus –, die vom Juni 2020 stammenden 1,3-Billionen Euro, die ursprünglich für einen negativen Zins in Höhe von einem Prozent den Banken zur Verfügung gestellt wurden. Wenn diese zurückgezahlt sein werden, wird die Bilanz um 17 Prozent gegenüber ihrem Höchstwert im Mai 2022 geschrumpft sein. Nach Fälligkeit einer weiteren grossen Tranche im Juni 2024 werden die TLTROs dann kaum noch eine Rolle in der EZB-Bilanz spielen. Für die Geschäftsbanken endet damit dann aber auch die Möglichkeit, sich zu gleichen, günstigen Konditionen refinanzieren zu können.

Sollten die Märkte den grösseren Liquiditätsrückgang am Mittwoch gut verdauen, wovon auszugehen ist, wird der weitere Liquiditätsentzug in vergleichsweise homöopathischen Dosen erfolgen. Dann wird der Fokus auf das fast fünf-Billionen-Euro schwere Anleiheportfolio der EZB schwenken. Bis auf weiteres ist nicht damit zu rechnen, dass die EZB Anleihen direkt am Markt verkaufen wird. Der Rückgang wird daher ausschliesslich über auslaufende Titel erfolgen. Im Schnitt der nächsten zwölf Monate werden das rund 28 Milliarden Euro im Monat sein. Zu Aussagen, inwieweit dies mit dem Kursverlauf europäischer Aktien- und Anleiheindizes korrelieren wird, lassen sich die DWS-Experten nicht hinreissen. Ceteris paribus bedeutet der Bilanzabbau aber keinen Rücken-, sondern Gegenwind für die Märkte. Aber vielleicht wird auch nur ein Windchen draus.