Wie beeinflussen fallende Zinsen den Aktienmarkt?

Wenn Zinsen fallen, wäre das ein wichtiger Impuls für weitere Kurssteigerungen am Aktienmarkt, heisst es oft. Doch Vorsicht! Es ist ein entscheidender Unterschied, ob fallende oder tiefe Zinsen gemeint sind.

In diesem Jahr kann sich die Bilanz für Anleger bislang sehen lassen. Beinahe alle relevanten Aktienmärkte verzeichneten im Laufe des ersten Halbjahres nicht nur spürbare Kurszuwächse, sondern markierten auch neue Allzeithochs. Angesichts der erreichten Höhen erhoffen sich Anleger nun neue Impulse und warten dabei vor allem auf (endlich) wieder fallende Zinsen.

Thomas Lehr, Kapitalmarktstratege, Flossbach von StorchZinsen steigen in der Regel dann, wenn es konjunkturell gut läuft, während sowohl die Aktien als auch die Zinsen fallen, wenn sich eine Abkühlung oder gar eine Rezession abzeichnet.

Doch ganz so einfach ist es nicht. In den USA beispielsweise sind die erwarteten Zinssenkungen bislang ausgeblieben. Entsprechend stiegen die Renditen von US-Anleihen seit Jahresbeginn. Die Aktienmärkte sind damit – (für manche) überraschend gut – zurechtgekommen. «Überraschend» deswegen, weil sich über die zurückliegende Dekade das Narrativ durchgesetzt zu haben scheint, dass steigende Zinsen Gegenwind für den Aktienmarkt bedeuten, während fallende Zinsen dem Aktienmarkt helfen.

Wie beeinflussen fallende Zinsen den Aktienmarkt?

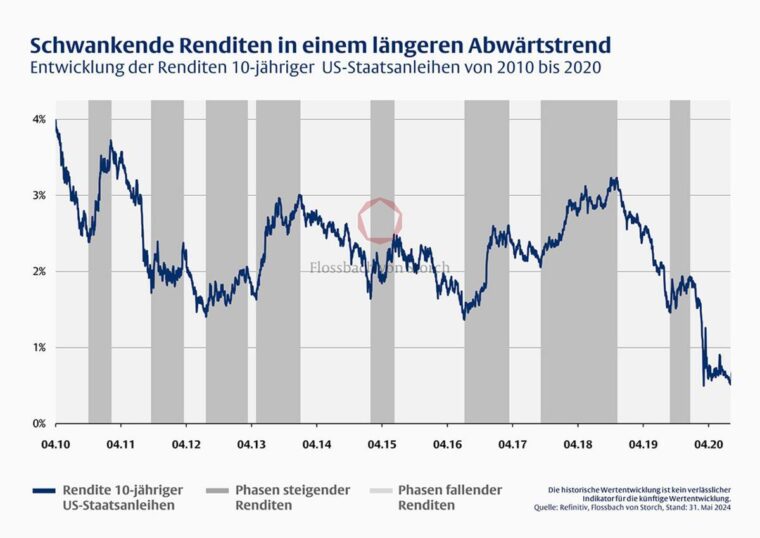

Diese Wahrnehmung fusst in erster Linie auf zwei Beobachtungen. Zum einen ist da die Aktienmarktrally der 2010er-Jahre, in der die Kurse stiegen und stiegen, während die Zinsen scheinbar pausenlos fielen. In den etwas mehr als zehn Jahren vom April 2010 bis in den Sommer 2020 fiel die Rendite 10-jähriger US-Staatsanleihen von vier Prozent auf magere 0,5 Prozent. In der gleichen Zeit legte der US-Aktienindex S&P 500 um mehr als 2’100 Punkte von 1’187 auf 3’306 Punkte zu. Beinahe eine Verdreifachung. Zum anderen ist jedem von uns das Jahr 2022 in schmerzhafter Erinnerung, als steigende Zinsen für eine empfindliche Korrektur am Aktienmarkt sorgten. Die Sache scheint somit klar: Fallen die Zinsen, steigen die Aktienkurse. Steigen die Zinsen, fallen die Aktien. Schaut man etwas näher hin, sieht die Sache plötzlich ganz anders aus. Wer den Renditerückgang zwischen 2010 und 2020 (Grafik siehe unten) genauer unter die Lupe nimmt, stellt fest, dass der damals vorherrschende Abwärtstrend bei den Renditen 10-jähriger Anleihen immer wieder von Gegenbewegungen unterbrochen wurde. Und dass dabei die US-Notenbank zum Beispiel zwischen Ende 2015 und Ende 2018 neun Mal die Leitzinsen anhob, gerät oft in Vergessenheit.

Legt man das Muster fallender (hellgrau) und steigender Renditen (dunkelgrau) für diesen Zeitraum hinter den Chart des US-Aktienindex S&P 500 (siehe Grafik unten), dann zeigt sich: Am Aktienmarkt ging es vor allem nach oben, wenn die Zinsen stiegen. Eindrucksvolle 90 Prozent der gesamten Aktienkursgewinne oder 1’900 von 2’100 Punkten resultierten aus den kurzen Phasen, in denen die Zinsen stiegen. Fielen die Zinsen, war das dagegen meist kein gutes Umfeld für die Aktienmärkte.

Das oben beschriebene Narrativ, wonach fallende Zinsen gut und steigende Zinsen schlecht für den Aktienmarkt seien, erweist sich aber nicht nur in dem Zeitraum von 2010 bis 2020 als falsch. Zinsen steigen in der Regel dann, wenn es konjunkturell gut läuft, während sowohl die Aktien als auch die Zinsen fallen, wenn sich eine Abkühlung oder gar eine Rezession abzeichnet. Die kräftigsten Renditerückgänge gibt es in Krisenphasen. Es liegt auf der Hand, dass dann auch an den Aktienmärkten die kräftigsten Kursverluste zu beobachten sind. Genau darauf basiert die Idee der Diversifikation! Weil Anleger bei Krisen von Aktien in Anleihen umschichten, fallen die Aktienkurse bei gleichzeitig steigenden Anleihenkursen beziehungsweise fallenden Zinsen. Nur weil dieser Effekt im Jahr 2022 nicht gegriffen hat, ist von dieser Ausnahme keine Regel abzuleiten.

Tiefe Zinsen helfen Aktien

«Moment mal!», möchte man einwenden: Tiefe Zinsen helfen doch Aktien aufgrund einer simplen Bewertungslogik. Der Wert eines Unternehmens ist schliesslich nichts anderes als der Barwert künftiger Erträge beziehungsweise Cashflows. Je tiefer also der Zins, desto mehr sind künftige Erträge wert. Und das ist richtig. Doch in Phasen des Abschwungs (oder gar in Krisen) hilft das Argument erst einmal wenig. Denn das Vertrauen in künftige Erträge erodiert oft stärker als der Zinseffekt bei der Bewertung hilft. Angenommen, in fünf Jahren würde ein Anleger 100 Franken erhalten und das Zinsniveau läge bei fünf Prozent. Dann beträgt der Barwert, sprich der heutige Wert dieser 100 Franken, 78,35 Franken. Fällt nun der Zins auf drei Prozent, steigt der Barwert auf 86,26 Franken. Tieferer Zins, höhere Bewertung also. So weit, so gut. Steht aber zu befürchten, dass am Ende nicht 100, sondern nur noch 80 Franken bezahlt werden, liegt der Barwert dieser nun 80 Franken trotz des deutlich niedrigeren Zinses bei 69 Franken. Mit anderen Worten: Der tiefere Zins geht in der Regel mit fallenden Ertragserwartungen einher und hilft. Er stützt aber nur noch die Bewertungen niedrigerer Ertragserwartungen.

Der Fall 2022 und heute

Schauen wir noch einmal zurück auf den Sonderfall im Jahr 2022. Der Zins stieg damals stark, weil die Notenbanken im Kampf gegen die Inflation die Notbremse zogen. Rezessionssorgen standen im Raum. Und Anleger fürchteten deswegen deutlich niedrigere (künftige) Erträge, die sie zu allem Überfluss auch noch mit einem deutlich höheren Zins diskontieren mussten. Das Ergebnis: Der Barwert brach nach unten weg und mit ihm die Aktienkurse. Gleichzeitig schickte der höhere Zins die Anleihen auf Talfahrt. Und in diesem Jahr? In diesem Jahr erleben wir wieder etwas mehr Normalität. Die Sorge vor einer Rezession ist in den zurückliegenden Monaten gesunken. Das bedeutet erst einmal höhere künftige Erträge. Zwar hat sich gleichzeitig die Erkenntnis durchgesetzt, dass die Inflation wohl etwas hartnäckiger oberhalb der von den Notenbanken angestrebten Zwei-Prozent-Marke verharrt, weswegen die Zinsen wieder leicht gestiegen sind. Weil der Effekt der leicht höheren Zinses durch den mit ihnen einhergehenden Optimismus in Sachen Wachstum überkompensiert wird, steigen die Aktienkurse. Die Kurse von Aktien und Anleihen bewegen sich in der Regel nicht in die gleiche Richtung. Darin liegt der Vorteil eines in Aktien und Anleihen diversifizierten Portfolios. Im Umkehrschluss bedeutet das, dass sich Aktien und die Renditen am Anleihemarkt, sprich «die Zinsen», in die gleiche Richtung bewegen. Es gibt Ausnahmen wie das Jahr 2022. Für die Annahme aber, dass fallende Zinsen notwendig seien, damit Aktien steigen oder umgekehrt steigende Zinsen grundsätzlich problematisch für den Aktienmarkt sind, müsste die Ausnahme zur Regel werden.