Positives im Negativen entdecken

Wir gehen davon aus, dass die Gewinne vieler Unternehmen 2023 wegen höherer operativer und Finanzierungskosten weiter unter Druck stehen werden, während die schwache Nachfrage das Umsatzwachstum bremst.

Die Inflation, die restriktive Geldpolitik, der Druck auf die Bilanzen und die Kreditrisiken, die Anfälligkeit der Konsumenten- und Unternehmensausgaben und die geopolitischen Spannungen dürften die globalen Märkte im Jahr 2023 massgeblich bestimmen. Gleichzeitig werden sich auch Chancen für langfristige globale AnlegerInnen ergeben.

Peter Moeschter, Portfolio Manager, Templeton Global Equity GroupWir sehen Chancen bei Unternehmen mit starken Bilanzen und Geschäftsmodellen, von denen wir glauben, dass sie einer Konjunkturschwäche standhalten und in dem auf einen Abschwung folgenden Zyklus als Branchenführer hervorgehen können.

Einige Nachwehen der Pandemie werden weiterhin zu spüren sein. Beeinträchtigungen der Lieferketten durch die begrenzte Verfügbarkeit von Materialien und Fertigerzeugnissen bei einer beispiellosen Veränderung der Nachfrage dürften grösstenteils überwunden sein. Die Preise für Container-Transporte, die während der Pandemie in die Höhe schossen und die globalen Handelsengpässe verdeutlichten, sind wieder auf das Vorpandemieniveau zurückgegangen. Doch die Folgen der lockeren Geldpolitik und der Belastung der Haushalte durch staatliche Unterstützungsleistungen während der Pandemie werden in Form von hoher Inflation und hohen Zinssätzen nachwirken. Während der Pandemie verfolgten Regierungen und Zentralbanken eine Politik des «lockeren Geldes», doch nun vollziehen sie eine Kehrtwende. Wir gehen davon aus, dass sich die Inflation gegenüber ihrem aktuellen Niveau abschwächen, aber weiterhin über dem niedrigen Niveau der vergangenen Jahrzehnte verharren wird. Die Globalisierung ist ins Stocken geraten, somit kann man sich nicht darauf verlassen, dass eine kostengünstige Produktion im Ausland und kostengünstige Dienstleistungen die Inflation kontinuierlich niedrig halten.

Die Kosten für den weltweiten Warentransport steigen

Eine restriktivere Ausgestaltung der Geldpolitik wirkt oft mit einer zeitlichen Verzögerung, da sich die Muster der Konsumenten- und Unternehmensausgaben nur allmählich an die höheren Kreditkosten anpassen. Der Wohnimmobiliensektor ist ein wichtiger Wirtschaftssektor, denn sowohl der finanzielle Aufwand für den Kauf von Wohnraum als auch die Ausgaben für Instandhaltung und Renovierung sind hoch. Ein robuster Wohnimmobilienmarkt stützt das Konsumentenvertrauen und facht einen kontinuierlichen Konsum an, allerdings kann auch das Gegenteil der Fall sein. Die Märkte für Wohnimmobilien sind aktuell anfällig, denn höhere Kreditkosten und eine mögliche Verschlechterung der allgemeinen Beschäftigungstrends machen sich in den einzelnen Volkswirtschaften bemerkbar.

Der Krieg zwischen Russland und der Ukraine markierte das Ende der relativ stabilen Geopolitik. Die globalen Verteidigungsausgaben werden steigen, da die Gräben aus der Zeit des «Kalten Krieges» wieder aufbrechen. Viele NATO-Mitgliedsländer müssen ihre Ausgaben erhöhen, um die in der Vergangenheit eingegangenen Verpflichtungen erfüllen zu können. Einige Länder könnten deutlich höhere Ausgabenniveaus anstreben. Die Ukraine wird für den Wiederaufbau der zerstörten Infrastruktur und die Bewältigung der humanitären Folgen Hilfsgelder in Milliardenhöhe aus dem Ausland benötigen. Europäische Staaten und andere westliche Länder müssen einen erheblichen Teil dazu beitragen. Dies belastet die bereits verschuldeten Staatshaushalte zusätzlich, gleichzeitig sind diese Länder im Inland mit hohen Kosten für das Gesundheitswesen, die Energieversorgung, steigenden Verteidigungsausgaben und anderen Kosten konfrontiert. Die Situation könnte sich noch weiter verschlimmern, falls sich die Schäden in der Ukraine auf Atomkraftwerke oder die Werke zur Verarbeitung und weltweiten Verschiffung von Agrarrohstoffen ausweiten. In vielen Ländern könnten Nahrungsmittel noch knapper und noch teurer werden.

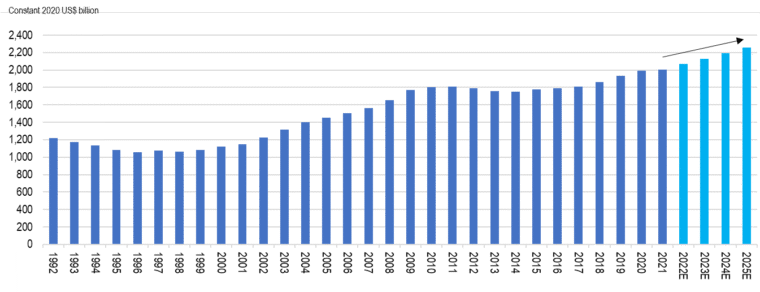

Weiter ansteigende Militärausgaben

Die Finanzmärkte sind vorausschauend und unseres Erachtens sind viele dieser Negativfaktoren in den Erwartungen und Bewertungen bereits eingepreist. Nach unserem Dafürhalten führt Pessimismus in der Regel zu Kaufgelegenheiten und dem besten Potenzial für eine langfristige Outperformance. Wir sehen Chancen bei Unternehmen mit starken Bilanzen und Geschäftsmodellen, von denen wir glauben, dass sie einer Konjunkturschwäche standhalten und in dem auf einen Abschwung folgenden Zyklus als Branchenführer hervorgehen können.

Hohe Energiekosten dürften die Investitionen in erneuerbare Energien, in Lösungen für die dezentralisierte Stromerzeugung vor Ort sowie in Ausrüstung und Dienstleistungen für die Senkung des Energieverbrauchs und der Energieverschwendung ankurbeln. Wir halten Positionen in Energieversorgern, Herstellern von elektrischer Ausrüstung, Anbietern von Lösungen für die automatisierte Fertigung und Anbietern von Batteriematerialien.

Einige Technologiewerte haben sich, nachdem sie jahrelang überbewertet waren, inzwischen auf ein unseres Erachtens attraktives Niveau verbilligt. Wir haben in Software- und Halbleiterunternehmen investiert, die den digitalen Wandel von Volkswirtschaften vorantreiben. Die Verteidigungsbudgets werden viele Jahre lang auf höherem Niveau liegen und wir haben in europäische Unternehmen aus den Bereichen Luft-/Raumfahrt und Verteidigung investiert. Pharmaunternehmen, Medizintechnikunternehmen sowie andere Unternehmen aus dem Gesundheitssektor profitieren von langfristigen demografischen Trends und kurzfristigen Verbesserungen nach den Lockdowns zur Eindämmung der Corona-Pandemie.

Wir gehen davon aus, dass die Gewinne vieler Unternehmen im Jahr 2023 wegen höherer operativer und Finanzierungskosten weiter unter Druck stehen werden, während die schwache Nachfrage das Umsatzwachstum bremst. Gut geführte Unternehmen antizipieren derartige Phasen in ihren Geschäftszyklen und planen entsprechend, sodass sie gestärkt aus diesen Phasen hervorgehen. Wir legen den Fokus auf langfristige Fundamentaldaten und Bewertungen von Unternehmen. So haben wir interessante neue Anlagemöglichkeiten identifiziert und gehen davon aus, dass sich im Laufe des Jahres weitere Chancen ergeben.