Inflation in den USA fällt nach mehr als drei Jahren erstmals wieder unter 3 Prozent

Die sinkende Inflation in den USA könnte den Zinssenkungsprozess einleiten.

Die Aktienmärkte haben im August eine regelrechte Achterbahnfahrt erlebt. Nach einem massiven Preisrückgang in den ersten Tagen des Monats kam es in der zweiten und dritten Woche des Monats zu einer starken Gegenbewegung. Letztlich hat der globale Aktienindex von MSCI in Lokalwährung um etwa 2% zugelegt und damit leicht besser performt als die globalen Obligationen. Da sich allerdings der Schweizer Franken stark verteuerte war die globale Aktienperformance aus der Sicht eines Schweizer Investors doch negativ. Der Schweizer Aktienmarkt hat dagegen um 1% zugelegt und gehörte damit zu den Gewinnern des Monats. Das ist aufgrund der Sektorzusammensetzung des Schweizer Aktienmarkts nicht überraschend. In August waren die defensiven Sektoren nämlich stark gefragt.

Anastassios Frangulidis, Chefstratege, Pictet Asset ManagementWir rechnen damit, dass im nächsten Jahr das US-Inflationsziel von 2 Prozent erreicht sein wird. Dies gibt der US-amerikanischen Notenbank den Freiraum, den Zinssenkungsprozess einzuleiten und die restriktive Haltung der letzten zwei Jahren zu revidieren.

Lage auf dem US-amerikanischen Arbeitsmarkt ist nicht mehr überhitzt

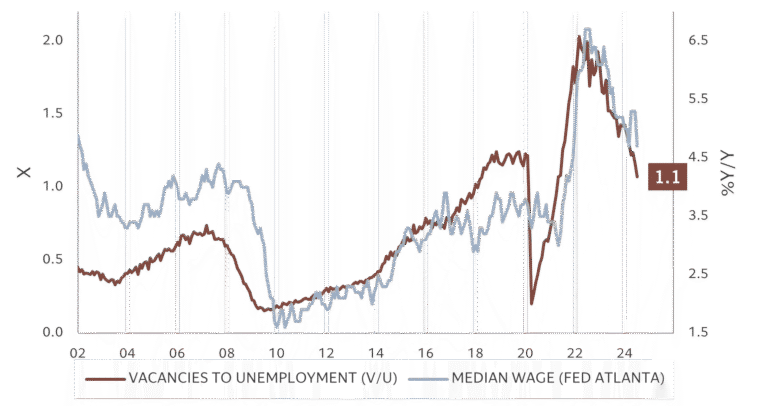

Der US-amerikanische Arbeitsmarkt erlebte in den Jahren 2022 und 2023 eine starke Überhitzung. Die Stellenangebote sind nach dem Ende der Covid-Pandemie als Folge der expansiven Wirtschaftspolitik stark angestiegen, während das Arbeitsangebot aufgrund der damals tiefen Arbeitspartizipation und der eingeschränkten Immigration beschränkt war. Folglich gab es bis zu zwei offene Arbeitsplätze für jeden Arbeitssuchenden. Dies führte zu einem starken Anstieg der Löhne, welche Mitte 2022 um mehr als 6.5% zulegten (Grafik 1).

In den letzten zwei Jahren hat sich das Bild aber verändert. Das Arbeitsangebot hat sich wieder normalisiert, während die Arbeitsnachfrage rückläufig ist. Folglich wachsen die Löhne weniger stark. Aktuell haben Arbeitsuchende immer noch gute Chancen, einen neuen Job zu finden. Sollte aber die Arbeitsnachfrage weiter fallen wird es weniger Arbeitsangebote als Arbeitsuchende geben. Das würde dann einen negativen Einfluss auf das Konsumverhalten der US-Amerikaner haben. Deshalb hat die Weiterentwicklung des US-Arbeitsmarktes grosse Bedeutung für den Verlauf der US-Konjunktur.

Inflationsziel nicht mehr weit entfernt

Die Inflation in den USA ist im Juli nach mehr als drei Jahre wieder unter die 3%-Marke gefallen. Neben der Güterinflation, welche sich seit längerem im negativen Bereich befindet, zeigt auch die Dienstleistungsinflation deutliche Zeichen der Abflachung. Dies gilt nicht zuletzt auch für die Mietpreise, welche aktuell mit 5.3% wachsen. Für die nächsten Monate ist davon auszugehen, dass die Miet- und Dienstleistungsinflation weiterfallen wird, während der deflationäre Beitrag seitens der Güter nachlassen wird. Wir rechnen aber damit, dass im nächsten Jahr das Inflationsziel von 2% erreicht sein wird. Dies gibt der US-amerikanischen Notenbank den Freiraum, den Zinssenkungsprozess einzuleiten und die restriktive Haltung der letzten zwei Jahren zu revidieren. Die erste Zinssenkung wird höchstwahrscheinlich am 18. September stattfinden.

Positive Gewinnüberraschungen werden rarer

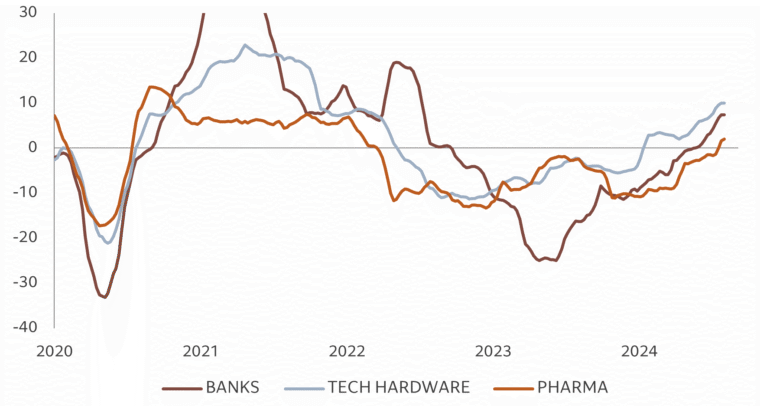

Das zweite Quartal des Jahres ist seit mehr als zwei Monate vorbei und fast sämtliche Unternehmen des S&P500 Index haben über Ihre Geschäftstätigkeit berichtet. Zusammenfassend kann erwähnt werden, dass eine Mehrheit der Unternehmen die Umsatz- und insbesondere die Gewinnerwartungen übertroffen haben. Das Übertreffen der Erwartungen war allerdings weniger stark ausgeprägt als in den fünf Quartale zuvor. Viele Unternehmen der Sektoren Retailing sowie Food & Beverage haben sogar deutliche negative Gewinnrevisionen erfahren. Auf der anderen Seite verbessern sich die Gewinnperspektiven nicht nur der Hardwaretechnologieunternehmen, sondern auch der Banken und des Gesundheitssektors (Grafik 3).

Wir gehen davon aus, dass die positive Gewinndynamik dieser Sektoren anhalten wird, wovon diese in der Gunst der Investoren bleiben werden.

Qualitätsaktien bleiben unser Favorit

In unserer Anlagepolitik sind wir weiterhin bei Qualitätsaktien, Titel der Informationstechnologie und im Schweizer Aktienmarkt übergewichtet, während die Aktienquote leicht über unserem Benchmark steht. Bei den Obligationen bevorzugen wir Unternehmensanleihen mit einem hohen Rating, während die Restlaufzeit der global gehaltenen Anleihen derjenigen des Benchmarks entspricht. Bei den Schweizer Obligationen sind wir untergewichtet. Weiterhin übergewichtet bleiben wir in den Schwellenländeranleihen, welche von den höheren Realzinsen und dem Inflationsrückgang in vielen Ländern profitieren sollten.