Sieben gruselige Thesen zur aktuellen Weltwirtschaft – Halloween lässt grüssen

Rechtzeitig zu Halloween formuliert das Fixed Income-Team von M&G sieben gruselige Thesen zur aktuellen Weltwirtschaft.

1. Erfasst die offizielle Arbeitslosenquote das wahre Ausmass dieser Krise?

Wie ein Blick auf die neueste Arbeitslosenstatistik zeigt, besteht in diesem Jahr kein Mangel an beängstigenden Zahlen und Diagrammen. Glücklicherweise boten die staatlichen Hilfs- und Kurzarbeitsprogramme in den Industrieländern vielen Arbeitnehmern die dringend benötigte Unterstützung und hielten sowohl die privaten Haushalte als auch die Wirtschaft über Wasser. Doch daraus ergibt sich eine beängstigende Schlussfolgerung: Wie viele Arbeitnehmer sind arbeitslos und wissen es noch nicht? Mit anderen Worten: Was geschieht, wenn die Kurzarbeits- und sonstigen Unterstützungsprogramme auslaufen? Das unten stehende Diagramm ist möglicherweise noch beängstigender als die Zahl der US-Arbeitslosenanträge. Es zeigt die aktuellen Arbeitslosenzahlen, ergänzt um Arbeitnehmer, die sich selbst als vorübergehend arbeitslos einstufen. Rechnet man Arbeitnehmer ein, die für mindestens 15 Wochen vorübergehend beurlaubt sind, ist die Zahl der beschäftigungslosen Arbeitnehmer etwa doppelt so hoch wie die gemeldete Arbeitslosenzahl.

2. Den Haushalten scheint es besser zu gehen – zumindest vorerst

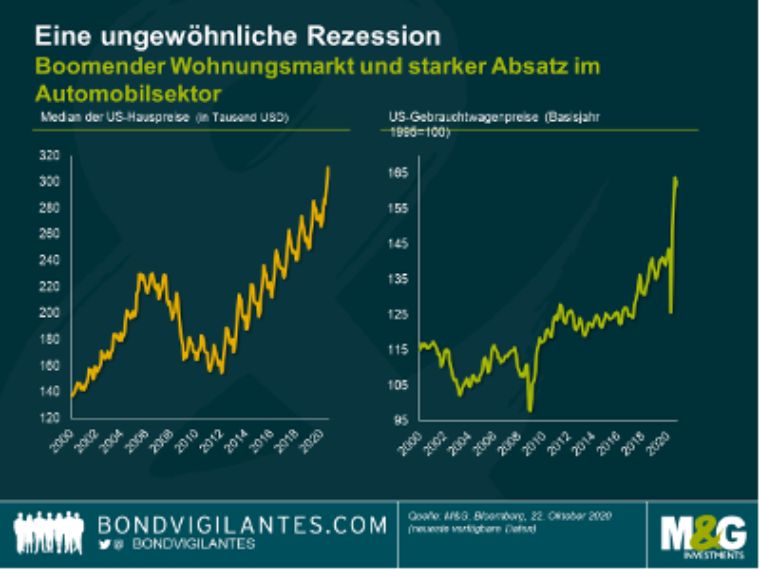

Hat dieser Abschwung seine volle Wirkung tatsächlich schon entfaltet? Die aktuelle Rezession ist aus vielen Gründen aussergewöhnlich. Eines ihrer befremdlichsten Merkmale ist, dass die Einkommen der privaten Haushalte in vielen Industrieländern während des Lockdowns gestiegen sind, ebenso wie die Sparquoten. Mit der Wiedereröffnung der Volkswirtschaften steigen auch die Verbraucherausgaben wieder an, zum Teil finanziert durch diese Ersparnisse. Wenn die Haushalte diese Unterstützung verlieren und ihnen die Ersparnisse ausgehen, müssen Anleger mit einem neuen Taper Tantrum rechnen – dies könnte für die US-Wirtschaft viel längerfristige Konsequenzen haben als die bisherige Entwicklung in diesem Jahr.

3. Solvenz europäischer Unternehmen erscheint beängstigend

Unser nächstes Gruseldiagramm zeigt beunruhigende Anzeichen für eine mangelnde Solvenz europäischer Emittenten von Hochzinsanleihen. Vielen Unternehmen des Hochzinssegments ist es gelungen, ihr Liquiditätsniveau in diesem Jahr aufrechtzuerhalten, doch ihre Bilanzen erscheinen recht anfällig. Da die Ausgangsbeschränkungen in ganz Europa wieder verschärft werden, ist angesichts der dürftigen Gewinne und hohen Verschuldung vieler Unternehmen durchaus denkbar, dass dem europäischen Hochzinsmarkt eine neue Schwächephase bevorsteht. Der Kreditspread des europäischen High-Yield-Index liegt derzeit bei etwa 400 bis 500 Bp., nachdem er von seinem Tiefstand von 300 Bp. im Januar zwischenzeitlich auf über 850 Bp gestiegen war. Die labilen Fundamentaldaten, die in der Grafik veranschaulicht werden, zeigen auf beängstigende Weise, wie stark die Kurse durch die Stützungsmassnahmen der Zentralbanken in die Höhe getrieben wurden, obwohl die Ertragsqualität der Unternehmen mangelhaft ist.

4. Kreditratings scheinen keine Rolle mehr zu spielen – sofern es sich um Staatsanleihen handelt

Beängstigend ist auch der Vergleich zwischen den Renditen italienischer (Rating BBB-), spanischer (Rating BBB+) und britischer Staatsanleihen (Rating AA-, nach der jüngsten Herabstufung). Die Vergangenheit hat gezeigt, dass die Anleihen der europäischen Peripherieländer risikoreicher sind als die der Kernländer Europas. Daher boten sie Anlegern bisher höhere Renditen sowie solide Kapitalgewinne, da sich die Spreads verengten. Inzwischen werden spanische Staatsanleihen jedoch auf dem selben Kursniveau gehandelt wie britische Gilts, italienische gleichen sich zunehmend spanischen Anleihen an, und die Risikoprämie der europäischen Peripheriestaaten nimmt insgesamt ab. Spielen Kreditratings noch eine Rolle oder konzentriert sich der Markt jetzt mehr auf das Virus und seine Verbreitung?

5. Duration war zuletzt ein entscheidender Aspekt – bei Positionen in Treasuries oder Gilts

Dank der Pufferwirkung der fallenden Zinsen war in diesem Jahr eine lange Duration in Anleihenportfolios für den Schutz des Anlegerkapitals entscheidend – allerdings nur, wenn diese Durationsposition in den USA oder Grossbritannien bestand. Mit japanischen und europäischen Durationspositionen erzielten Anleger dagegen eine negative Performance. Wie erklärt sich dieser Unterschied? Die Antwort ist einfach: Während die US-Notenbank und die Bank of England Spielraum für Zinssenkungen hatten, war dies in Europa und Japan nicht der Fall. Nachdem die Zinsen jetzt in den USA und Grossbritannien nahe null liegen, stellt sich die Frage, an welchen Märkten Investoren eine vergleichbare Risikoabsicherung finden können.

6. Gesamtrenditen von Unternehmensanleihen wieder auf Vorkrisenniveau

Die Kreditspreads und die Renditen von Unternehmensanleihen stiegen zu Beginn dieses Jahres stark an, da sich die Auswirkungen der globalen Lockdowns auf die Solvenz der Emittenten schwer vorhersagen liessen und die Investoren massiv in als sicher erachtete Anlagen umschichteten. Es war zu erwarten, dass diese Niveaus nach dem Höhepunkt der Liquiditätskrise sinken würden, doch das Ausmass ihres Rückgangs ist recht aussergewöhnlich und eher beängstigend. Im Vergleich zu ihrem Niveau vor dem Ausbruch von Covid-19 sind die Kreditspreads immer noch hoch, doch die Gesamtrenditen zeigen ein anderes Bild: In den USA und Grossbritannien erhalten Anleger für die Kreditvergabe an Unternehmen jetzt tatsächlich eine geringere Rendite als vor der Covid-Krise, obwohl für die Wirtschaft nach wie vor eindeutige Risiken und Unsicherheiten bestehen.

7. GBP wurde nicht als Reservewährung gehandelt

Auch in beängstigenden Zeiten, so sollte man meinen, müssten sich Anleger auf die vier grossen Reservewährungen verlassen können: Der Dollar, der Euro, der Yen und das Pfund dienen bei Markteinbrüchen in der Regel als sicherer Hafen. Doch eine dieser Währungen hat sich in diesem Jahr ganz anders verhalten, als man erwarten könnte. Die Rede ist selbstverständlich vom britischen Pfund. Wie das folgende Diagramm zeigt, ähnelt das Risiko-Rendite-Profil des Pfunds eher einigen Schwellenländerwährungen als den Währungen von Industrieländern. Dies verdeutlicht, wie stark der Wechselkurs der britischen Währung derzeit von der Marktstimmung bestimmt wird. Was bedeutet diese Entwicklung – die jüngste Herabstufung der Bonität Grossbritanniens durch Moody's und der immer näher rückende Brexit – für die traditionelle Rolle des Pfunds als eine der vier grossen Reservewährungen?