Wo sind eigentlich die KI-Erträge?

Seit der Vorstellung von ChatGPT haben die Aktienkurse von Technologieunternehmen mit grosser Marktkapitalisierung, die von KI-gestützten Software-Tools oder Cloud-Trainingsmöglichkeiten für KI-Modelle profitieren wollen, stark zugelegt. Dennoch müssen viele von ihnen erst noch ein signifikantes KI-getriebenes Umsatzwachstum erzielen, ganz zu schweigen von einer wesentlichen Auswirkung auf ihren Gewinn.

Seit der Vorstellung von ChatGPT haben die Aktienkurse von Technologieunternehmen mit grosser Marktkapitalisierung, die von KI-gestützten Software-Tools oder Cloud-Trainingsmöglichkeiten für KI-Modelle profitieren wollen, stark zugelegt. Dennoch müssen viele von ihnen erst noch ein signifikantes KI-getriebenes Umsatzwachstum erzielen, ganz zu schweigen von einer wesentlichen Auswirkung auf ihren Gewinn.

Blake Heimann, Quantitative Research, WisdomTreeWir konzentrieren uns auf die Bewertung und untersuchen, ob die aktuellen Kurse der Tech-Giganten angesichts der bislang bescheidenen Auswirkungen der KI auf ihre Einnahmen gerechtfertigt sind.

Dies bildet die Grundlage für das, was die Risikokapital-Beteiligungsgesellschaft Sequoia Capital als die «600 Milliarden Dollar-Frage der KI» bezeichnet – ob die heutigen Investitionsausgaben (Capex) den geschätzten 600 Milliarden Dollar Umsatz aus KI-Software und -Dienstleistungen eine positive Kapitalrendite (ROI) bieten können, wenn man die hohen Investitionen der Branche in die Hardware-Infrastruktur berücksichtigt.

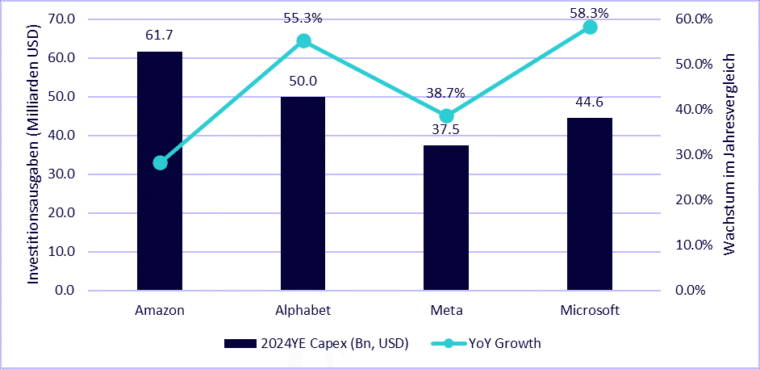

Abbildung 1: Schätzungen der Investitionsausgaben für Mega-Cap-Technologieunternehmen bis Ende 2024

Die offensichtlichen Nutzniesser dieser Investitionen waren bislang Nvidia und andere Halbleiterhersteller, die aufgrund der hohen Nachfrage nach KI-Trainingschips ein exponentielles Umsatzwachstum verzeichneten. Angesichts der signifikanten Investitionen, die für den Kauf dieser Chips und den Aufbau der nächsten Welle von KI-Rechenzentren getätigt werden, stellen sich mehrere kritische Fragen: Werden Endanwender und Unternehmen genug Nutzen sehen, um diese Kosten zu rechtfertigen? Werden die aktuellen Investitionen in die KI-Infrastruktur positive Renditen bringen? Und, was am wichtigsten ist, sind diese Unternehmen angemessen bewertet? In diesem Beitrag werden wir uns auf die Bewertung konzentrieren und untersuchen, ob die aktuellen Kurse dieser Tech-Giganten angesichts der bislang bescheidenen Auswirkungen der KI auf ihre Einnahmen gerechtfertigt sind.

Bewertungstrends und Marktstimmung

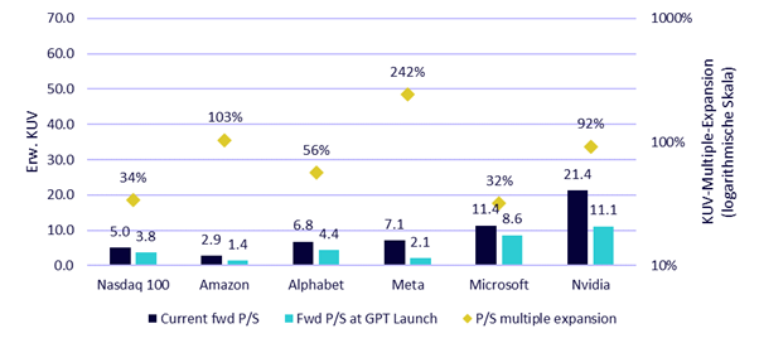

KI wurde schon immer als eine Software-Revolution dargestellt. Während Halbleiter als unverzichtbare Werkzeuge dienen, wird Software das entscheidende Unterscheidungsmerkmal sein, weil Anwender die fortschrittlichsten, intelligentesten Plattformen suchen. Infolgedessen haben Mega-Cap-Tech-Unternehmen seit der Einführung von ChatGPT einen signifikanten Anstieg ihrer Aktienkurse erlebt, der durch den Optimismus der Anleger getrieben wurde, dass sich die potenziellen zukünftigen Erträge der künstlichen Intelligenz auf diese prominenten Akteure konzentrieren. Dieser Enthusiasmus hat jedoch zu Expansionen der Bewertungs-Multiples geführt, von der viele überzeugt sind, dass sie auf eine Blase hinweisen könnten. Betrachtet man den Zeitraum seit der Veröffentlichung von ChatGPT, so zeigt Abbildung 2, dass das KUV (Kurs-Umsatz-Verhältnis) an der Nasdaq von 3,8 auf 5,0 expandierte, was einem moderaten Anstieg von 34% entspricht. Amazon, Google, Meta und Nvidia verzeichneten jedoch alle eine Expansion von über 50%, einige sogar von über 100%. Dies könnte darauf hindeuten, dass diese Aktien überbewertet sind oder dass der Markt sie als angemessen bewertet ansieht, wenn man bedenkt, dass ein erhebliches zukünftiges Umsatz- und Ertragspotenzial für KI erwartet wird, das über die aktuellen Umsatzschätzungen hinausgeht.

Abbildung 2: Multiple-Expansion des Kurs/Umsatz-Forward nach Einführung von ChatGPT

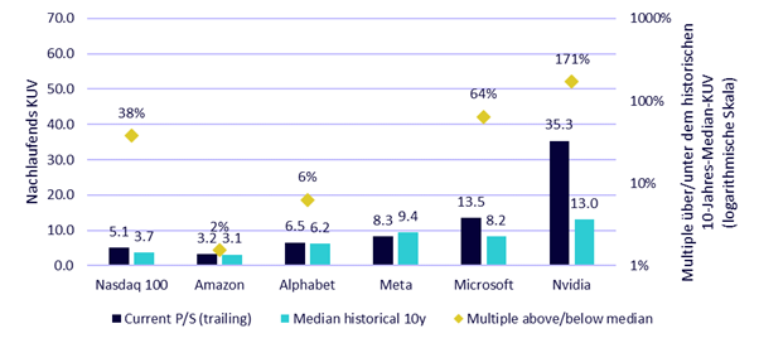

In jüngster Zeit hat sich die Stimmung an der Wall Street gegenüber diesen Unternehmen von positiv zu negativ verändert, weil Anleger die potenzielle Rendite aus den grossen Investitionen und den Zeitrahmen für die Realisierung dieser Rendite in Frage stellen. Die Ergebnisberichte der grossen Tech-Unternehmen der letzten Woche zeigten gemischte Ergebnisse. Die Amazon-Aktie gab aufgrund eines vorsichtigen Umsatzausblicks und enttäuschender Verkäufe nach, hinzu kamen steigende Kosten für den Ausbau der Amazon Web Services. Microsoft meldete ein verlangsamtes Wachstum seiner Cloud-Computing-Sparte Azure und plant, weiterhin umfangreiche Investitionen in Rechenzentren. Im Gegensatz dazu verzeichnete Meta ein starkes Ergebnis, was die Anleger beruhigte und Zeit verschaffte, bis die KI-Investitionen Früchte tragen würden. Die Alphabet-Aktie fiel unterdessen, nachdem das Unternehmen die Wall Street mit deutlich höheren Kosten überrascht hatte, die die besser als erwarteten Umsätze überschatteten. Die Auswirkungen des schwächer als erwartet ausgefallenen Arbeitsmarktberichts am Ende der Woche verstärkten die Rückgänge bei diesen Titeln noch, wodurch Anleger veranlasst wurden, ihre Positionen angesichts der sich abschwächenden Konjunktur neu zu bewerten. Daher kam es zu signifikanten Multiple-Schrumpfungen, weil Anleger Aktien verkaufen und sich neu positionieren. Der Bewertungsaufschlag, den diese Aktien zuvor hatten, hat sich verringert, da die Sorge wächst, dass der KI-Hype die Erwartungen nicht erfüllen könnte. Die Untersuchung der aktuellen KUV-Verhältnisse im Kontext der historischen Trends kann wertvolle Erkenntnisse darüber liefern, ob die Bewertungen im Vergleich zur Vergangenheit überzogen sind. Abbildung 3 verdeutlicht, ob die jüngsten Rückschläge bei den Aktienkursen gerechtfertigt sind.

Abbildung 3: Aktuelles KUV vs. 10-Jahres-Historie

Nvidia und Microsoft stechen als bemerkenswerte Ausreisser hervor, deren aktuelle KUVs signifikant über ihren historischen 10-Jahres-Medianen liegen. Dies deutet möglicherweise darauf hin, dass der Markt einen angemessenen Wert für das bevorstehende extrem starke Wachstum erwartet, oder es könnte auf eine Überbewertung hindeuten. Setzt man Forward- und historische Kennzahlen zusammen, so stellt man fest, dass sich Amazon, Google und Meta in letzter Zeit von relativ niedrigen Bewertungskennzahlen erholt haben. Nach der Einführung von ChatGPT kehrten sie mit signifikanten Multiple-Expansionen zu Bewertungen zurück, die ihren historischen Werten entsprechen. Bei Microsoft und Nvidia könnte die Geschichte jedoch anders verlaufen, da beide Unternehmen eine signifikante Multiple-Expansion erfahren haben, die über die des breiteren Nasdaq-Index hinausgeht und die historischen Normen deutlich übertrifft. Das Potenzial von KI als Game-Changer für Mega-Cap-Tech-Unternehmen könnte höhere Bewertungen jetzt und in Zukunft rechtfertigen. Historisch gesehen wäre eine Investition in diese Unternehmen vor fünf oder mehr Jahren unabhängig von der Bewertung sehr profitabel gewesen. Allerdings deuten die aktuellen Bewertungen einiger Werte auf einen signifikanten „Bewertungsaufschlag“ im Vergleich zur Vergangenheit hin, was wahrscheinlich erklärt, warum die Anleger jetzt vorsichtiger sind. Diese Vorsicht hat zu den jüngsten Kursrückschlägen beigetragen, selbst inmitten positiver Gewinnmeldungen.

Historische Perspektiven der Bewertungen

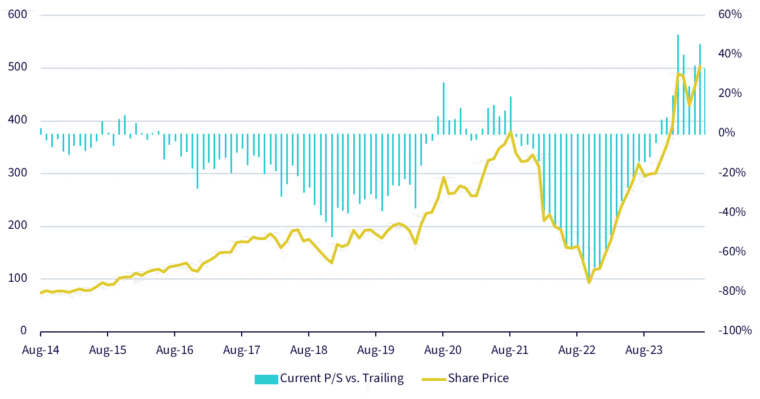

Investitionen in exponentielle Technologien wie KI können Portfolios zugute kommen, aber es ist wichtig, das Konzentrationsrisiko und das Markt-Timing zu beherrschen. Wenn Anleger die Bewertungstrends kennen, können sie ihre Positionen strategisch reduzieren, wenn sie überbewertet sind, und aufstocken, wenn sie unterbewertet sind - ganz nach dem klassischen Motto «günstig kaufen, teuer verkaufen». Ein 10-Jahres-Chart von Meta veranschaulicht, wie sich der Abbau von Positionen in Zeiten der Überbewertung und der Aufbau von Positionen in Zeiten der Unterbewertung im Vergleich zu den historischen Normen als vorteilhaft erwiesen haben könnte.

Abbildung 4: Kurs und KUV-Historie von Meta (aktueller vs. nachlaufender Median)

Die Erinnerung an vergangene Marktblasen, wie z.B. Cisco während der Dot-Com-Ära, kann einen wertvollen Beitrag dazu leisten, bei der Anlage in Technologieaktien bewertungssensibel zu bleiben. Das KUV-Verhältnis von Cisco stieg auf 60, bevor der Kurs Anfang der 2000er Jahre um über 80% einbrach. Im Vergleich dazu liegt das aktuelle KUV von Nvidia mit etwa 35 nicht auf dem Niveau einer Dotcom-Blase, was auf eine weniger extreme Bewertung hindeutet.

Abbildung 5: KUV – Nvidia vs. Cisco

Diese historische Perspektive hilft bei der Beantwortung der Frage: «Wie weit ist zu weit?», wenn die Bewertungen überzogen erscheinen. Obwohl das KUV-Verhältnis bei den Mega-Cap-Tech-Unternehmen seit Beginn der KI-Welle signifikant expandierte, liegt es immer noch weit unter den Extremen, die während der Dotcom-Blase zu beobachten waren. Dies deutet darauf hin, dass wir, obwohl die Bewertungs-Multiples seit dem Start von ChatGPT zunahmen, nicht Zeugen einer Blase wie in den frühen 2000er Jahren sind.

Fazit

Obwohl Investitionen in KI und exponentielle Technologien spannend sind, ist ein bewertungsbewusster Ansatz entscheidend. Aber anstatt diese Anlagen ganz zu meiden, sollten Anleger ihr Engagement bei schwankenden Bewertungen anpassen und sicherstellen, dass sie eine Überkonzentration bei Bewertungsspitzen vermeiden und ein diversifiziertes Portfolio beibehalten.