Musterschüler Schweizer Franken

Wer wissen möchte, wie sich eine hohe Inflation auf die Geldwertstabilität auswirkt, sollte nach Südosten blicken: die Türkei kann ein Lied davon singen, was es heisst, wenn es der eigenen Währung an Preisstabilität mangelt.

Allein seit dem Jahr 2020 hat sich das Preisniveau in der Türkei verdreifacht. Noch im Juni lag die Inflation dort mit 38,2 Prozent gegenüber Vorjahr auf einem extrem hohen Niveau. Das Vertrauen in die eigene Währung geht in einer solchen Lage rasch verloren. Das Geld wird daher schnellstmöglich ausgegeben oder umgetauscht – solange es noch etwas wert ist.

Julian Marx, Research Analyst, Flossbach von StorchBereits seit den 1920er-Jahren zeichnete sich der Franken durch eine monetäre und politische Stabilität aus, während in zahlreichen anderen Währungsräumen die De-facto-Aufgabe eines metallischen Währungssystems regelmässig zur Staatsfinanzierung ausgenutzt wurde.

Dieser Vertrauensverlust spiegelt sich auch im Aussenwert der türkischen Lira. Liessen sich 100 türkische Lira im Januar 2020 noch gegen 15 Euro eintauschen, waren es zuletzt gerade einmal 3,50 Euro. Was aber braucht es für eine «harte» Währung?

Wertstabile D-Mark

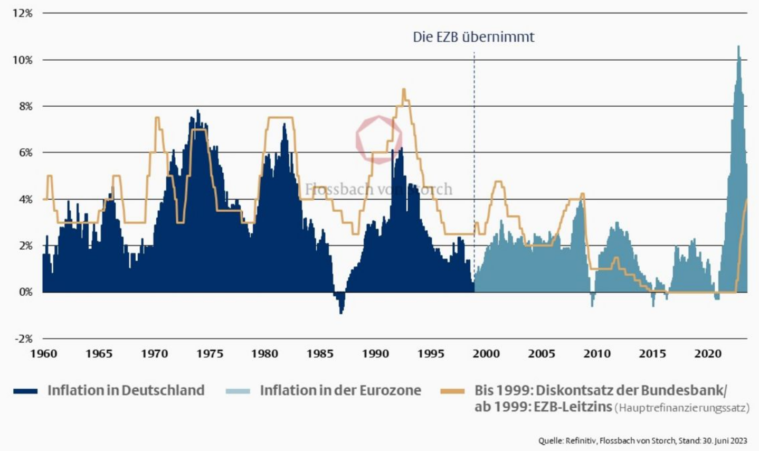

Die Deutsche Mark gilt vielen im In- und Ausland hingegen bis heute als ein Lehrbeispiel für eine wertstabile Währung. Entsprechend positiv äusserte sich die erste britische Premierministerin Margaret Thatcher im Jahr 1993 zur D-Mark. Gegenüber dem Nachrichtenmagazin «Spiegel» sagte sie: «Wenn ich Deutsche wäre, würde ich die Bundesbank und die D-Mark auf alle Fälle behalten.» Ein Zitat, das nicht nur Thatchers Urvertrauen in die deutsche Währung widerspiegelte, sondern dieses auch begründete. Die Stärke der D-Mark wurde regelmässig mit der Preisstabilitätskultur der Deutschen Bundesbank in Verbindung gesetzt. Die geldpolitische Ausrichtung der Bundesbank bestand in einer konsequenten Erfüllung des Preisstabilitätsmandats. Wann immer die Inflationsraten begannen, bedenklich zu steigen, kam die Antwort der Bundesbank prompt und entschlossen – die Zinsen wurden auf ein Leitzinsniveau angehoben, das in der Regel oberhalb der Inflationsraten lag. Die Europäische Zentralbank (EZB) versuchte zwar an dieses politische Erbe anzuknüpfen, änderte ihren Kurs aber im Zuge der Eurokrise. Seither erlebten wir lange eine deutlich expansive Ausrichtung der Euro-Währungshüter. Bis heute garantieren negative Realzinsen die Handlungs- und Schuldentragfähigkeit hochverschuldeter Eurostaaten (vgl. Grafik 1).

Bundesbank vs. Europäische Zentralbank:

Eine Hartwährung im Sinne der D-Mark ist der Euro also schon lange nicht mehr und war es wohl auch nie. Allerdings hatten auch die US-Notenbank Federal Reserve (Fed), die britische Bank of England (BoE) und weitere westliche Notenbanken ihren Kurs im Zuge der Finanzkrise geändert. Nullzinsen und gigantische Wertpapierkaufprogramme gehören seither zu ihrem Standardinstrumentarium. Der geldpolitische Fokus hat sich über Jahre in Richtung Finanzmarktstabilität verschoben. Wenn aber die Notenbanken weitgehend im Gleichlauf agieren, was zeichnet eine Hartwährung dann heute noch aus?

Gründe für die Franken-Stärke

Auf der Suche nach Hartwährungen landet man heute fast zwangsläufig beim Schweizer Franken. Sämtliche grossen Währungen haben in diesem Jahrtausend spürbar an Wert gegenüber dem Franken eingebüsst: Der Euro knapp vierzig Prozent, der US-Dollar rund 44 Prozent und der Yen sogar 60 Prozent (vgl. Grafik 2).

Grosse Weichwährungen?

Die Gründe für die Franken-Stärke sind vielfältig. Einerseits verfügt das Land über eine ausserordentlich hohe Wirtschaftskraft mit überwiegend üppigen Leistungsbilanzüberschüssen, was die Franken-Nachfrage ankurbelt. So lag der Leistungsbilanzüberschuss der Schweiz in diesem Jahrtausend in 20 von 23 Jahren bei mindestens fünf Prozent des Bruttoinlandsprodukts (BIP). Eine positive Leistungsbilanz allein macht aber noch keine Hartwährung, wie das Beispiel Norwegen zeigt. Denn das skandinavische Land verfügt sogar über noch stärkere Leistungsbilanzdaten. Es kommt seit dem Jahr 2000 auf einen durchschnittlichen Überschuss in Höhe von zwölf Prozent des BIP. Gleichzeitig wertete die norwegische Krone aber im gleichen Zeitraum um rund 30 Prozent gegenüber dem Euro ab. Was steckt also hinter der Franken-Stärke? Vermutlich vor allem der Status des Schweizer Franken als «sicherer Hafen». Bereits seit den 1920er-Jahren zeichnete sich der Franken durch eine monetäre und politische Stabilität aus, während in zahlreichen anderen Währungsräumen die De-facto-Aufgabe eines metallischen Währungssystems regelmässig zur Staatsfinanzierung ausgenutzt wurde. Dieser über Dekaden erworbene Ruf hallt bis heute nach. Der Wunsch von Anlegern nach (Währungs-)Stabilität äusserte sich nicht zuletzt in den Devisenanlagen der Schweizerischen Nationalbank (SNB). Bis ins erste Quartal 2022 hatte die SNB Auslandsdevisen im Gegenwert von mehr als 900 Milliarden Schweizer Franken erworben, um den Aufwertungsdruck auf die heimische Währung abzumildern. Seither sind die Zinsen im Ausland stärker gestiegen als in der Schweiz und die SNB konnte ihre Devisenbestände wieder um mehr als 100 Milliarden Franken abbauen. Solange der Wirtschaftsstandort Schweiz seine hohe Produktivität beibehalten kann und der Status des Franken als «sicherer Hafen» anhält, bleibt die Schweizer Landeswährung wohl noch viele Jahre eine echte Hartwährung.

Probleme bei Euro, Dollar und Yen

Doch was ist mit den grossen Währungsräumen der Industrienationen? Kann man sie noch als Hartwährungen bezeichnen? Ein klares Urteil ist schwierig, weil etwa Euro, US-Dollar und Yen allesamt über individuelle Baustellen verfügen: Die Eurozone lebt mit dem angeborenen Konstruktionsfehler der wirtschaftlichen Heterogenität der Mitgliedstaaten. Der US-Dollar geniesst als Weltreservewährung zwar den Status eines «sicheren Hafens». Allerdings ist ein solcher Status in einer zunehmend polarisierten Welt nicht in Stein gemeisselt. Insofern sollte ein chronisches Leistungsbilanzdefizit, wie es die USA haben, keineswegs ausgeblendet werden. Schliesslich konnte die US-Wirtschaft seit 30 Jahren keinen Leistungsbilanzüberschuss erwirtschaften, was isoliert betrachtet gegen eine strukturelle Aufwertung des US-Dollar sprechen dürfte. Japan, dessen Bevölkerung seit 2010 um gut drei Millionen Menschen schrumpfte, altert immer schneller. Der Bevölkerungsanteil der Über-65-Jährigen kletterte seither von 23 auf 29 Prozent. Doch nicht nur die demografischen Herausforderungen sind offenkundig. Auch die seit Jahrzehnten ultraexpansive Geldpolitik der Bank of Japan (BoJ) wird angesichts weltweit hoher Inflationsraten zum Auslaufmodell. Noch immer deckeln Japans Notenbanker die Rendite 10-jähriger japanischer Staatsanleihen bei zuletzt 1,0 Prozent – und das, obwohl die Inflation in Japan seit August vergangenen Jahres durchgehend drei Prozent oder mehr betrug. Der japanische Yen ist damit schon lange keine Wohlfühloase mehr.

Harte Weichwährungen?

Im Grunde genommen gibt es also keinen grossen Währungsraum, der auf ganzer Linie überzeugen kann. Auch die Suche nach Alternativen gestaltet sich schwierig. So drängt sich der chinesische Renminbi nicht auf, obwohl die wirtschaftliche Leistungsfähigkeit Chinas und die Attraktivität des Absatzmarktes unbestritten ist. Aber dort ist jede Investition vom Willen einer autokratischen Führung abhängig. Angesichts der Erfahrungen der vergangenen Jahre mit einer sich verschlechternden Rechtssicherheit dürfte es dem Land daher zunehmend schwerfallen, den Renminbi (auch in der westlichen Welt) als alternative Leitwährung zum US-Dollar zu etablieren. Am Ende des Tages reden wir beim Euro, dem US-Dollar und dem Yen noch immer über drei durchaus leistungsstarke Währungsräume. Sie erwirtschafteten mit nur zehn Prozent der Weltbevölkerung im vergangenen Jahr knapp 44 Prozent der Weltwirtschaftsleistung. Gleichzeitig sind deren Währungen aufgrund der Wirtschaftsgrösse und des Nutzungsverhaltens noch immer äusserst liquide. Das trifft insbesondere auf den Euro und US-Dollar zu. Rund 60 Prozent der globalen Auslandsschulden notierten Ende 2021 in US-Dollar, etwa 20 Prozent in Euro. Auch der Blick auf die Devisenreserven und den internationalen Zahlungsverkehr zeigt eine führende Nutzung der beiden Währungen an. Mit Blick auf den Euro gilt daher, dass er allein aufgrund seiner Konstruktionsfehler zwar keine Hartwährung im Sinne einer D-Mark sein kann. Vielleicht ist er mangels deutlich besserer Alternativen aber nichtsdestotrotz so etwas wie eine «harte Weichwährung».